Einfach und günstig anlegen – in ETFs investieren.

Vermögen aufbauen, ohne hohe Gebühren zu zahlen.

Was genau sind ETFs und was macht sie so beliebt?

Die meisten ETFs sind passiv verwaltete Fonds, d.h. es ist klar definiert in welche Wertpapiere investiert wird, denn der ETF baut immer einen bestimmten Wertpapierindex nach.

Eine aktive Entscheidung über Fondsmanager findet dadurch nicht satt. Die Entwicklung des ETFs ist analog des Indexes. Deshalb sind ETFs vergleichsweise günstiger als Fonds.

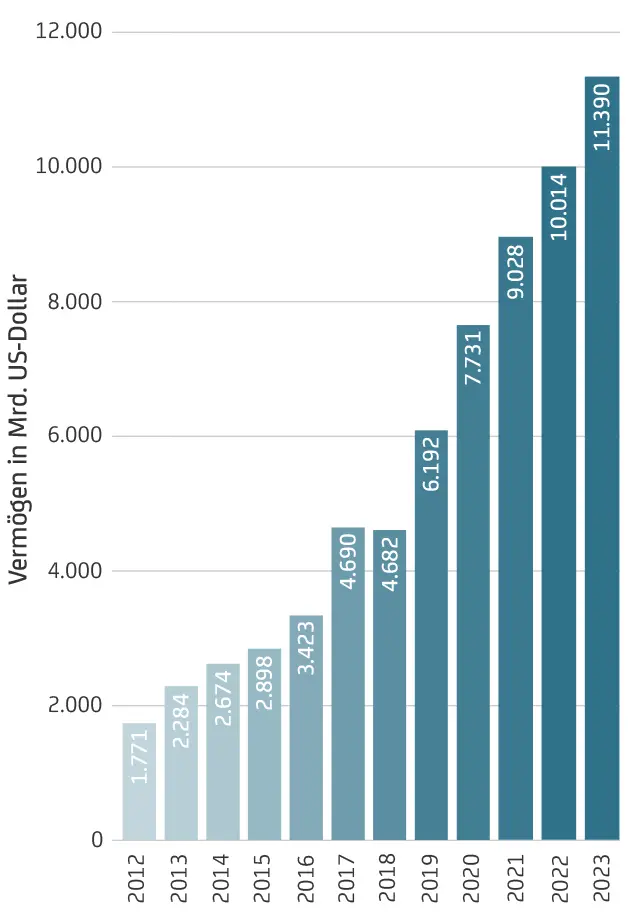

Über 11 Billionen US-Dollar investiert.

ETFs sind eine Erfolgsstory. Das weltweit in ETFs verwaltete Vermögen hat sich seit 2012 etwa verzehnfacht und stieg auf 11 Billionen US-Dollar (2023).

Quelle: Statista 2024. Bitte beachten Sie: Vergangenheitswerte, Simulationen und Prognosen sind kein verlässlicher Indikator für eine künftige Entwicklung.

Jeder ETF bildet einen Index ab – und jeder Index einen Markt.

ETFs für nationale Börsenindizes

Fokus auf bestimmte Wirtschaftsregionen

Breit diversifizieren

Gezielt in einzelne Branchen investieren

Nachhaltigkeit im Trend

In andere Wertpapierarten investieren

Vorteile

- Anleger können bereits mit kleinen Beträgen investieren.

- Geringe Kosten bei hoher Transparenz:

EFTs bilden einen Index 1:1 nach und benötigen kein aktives Fondsmanagement. - Breite Risikostreuung:

ETFs bilden einen Index mit den ensprechenden Wertpapieren ab. Diese Streuung mindert das Risiko gegenüber Einzelanlagen. - Hohe Flexibilität:

ETFs sind jederzeit an der Börse handelbar. Deshalb können Anleger auch kurzfristig über ihr Kapital verfügen.

Nachteile

- ETFs werden nicht aktiv verwaltet, d.h. im Fall einer negativen Marktenwicklung greift kein Fondsmanger ein.

- Verlustrisiko:

Die in den ETFs enthaltenen Einzeltitel unterliegen Marktschwankungen und können zu Verlusten führen. - Liquiditätsrisiko:

Bei zahlreichen Verkäufen von Fondsanteilen kann es zu Liquiditätsengpässen in der Abwicklung der Aufträge kommen. - Nachhaltigkeitsrisiken:

Ereignisse oder Bedingungen in den Bereichen Umwelt, Soziales und Unternehmensführung können sich auch auf alle traditionellen Risiken von Wertpapieranlagen auswirken und bei ihrem Eintreten die Rendite der Wertpapieranlage maßgeblich negativ beeinflussen – bis hin zum Totalverlust.

Mit praktischen Video-Tutorials und Informationen von Amundi wird der Einstieg leicht verständlich und praxisnah erklärt – angefangen bei einem ETF-Sparplan bis hin zu grundlegenden Investitionsstrategien.

ETF-Favoriten unserer Kund:innen.

Gegliedert absteigend nach Nettokäufen in UniCredit Bank GmbH Commercial Banking – Privatkunden Bank, Zeitraum Januar 2025 – Dezember 2025.

Inflation, Klimawandel, geopolitische Spannungen – selten hatten wir so viele Herausforderungen gleichzeitig zu bewältigen.

ETFs unterliegen Marktschwankungsrisiken. Kursverluste sind möglich. Bitte informieren Sie sich über die Risiken und Ausstattung der Fondsdetails im Börsengeschehen und den dort angebotenen Wesentlichen Anlegerinformationen. Die Wesentlichen Anlegerinformationen erhalten Sie in deutscher Sprache über die Internetseite der Verwaltungsgesellschaft oder kostenlos in unserer Filiale. Verbindlich sind allein die jeweiligen Wesentlichen Anlegerinformationen und der Verkaufsprospekt sowie der aktuelle Jahres- und Halbjahresbericht, die Sie ebenfalls in deutscher Sprache kostenlos in unseren Filialen erhalten.

Um in unserem Anlagevorschlag insbesondere qualitätsgeprüfte "Best-in-Class"-Produkte anbieten zu können, informieren wir gemäß § 5 Abs. 2 WpDVerOV darüber, dass wir die Auswahl aller Produktempfehlungen und die Auswahl aller Emittenten auf der Basis eines umfassenden quantitativen und qualitativen Research-Prozesses dadurch einschränken, dass wir die Wertpapierprodukte einiger Emittenten in der Regel bevorzugt anbieten. Auf Anfrage legt die UniCredit Bank GmbH den Auswahlprozess von Produktempfehlungen offen. Diese Information ist keine vollständige Darstellung. Diese Werbemitteilung genügt nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen. Sie unterliegt nicht einem Verbot des Handels vor der Veröffentlichung von Finanzanalysen.

Nachgefragt: Was Sie über ETFs wissen müssen.

ETF steht für Exchange Traded Fund. Das sind Investmentfonds, die an der Börse gehandelt werden und die Wertentwicklung bekannter Marktindizes eins zu eins abbilden. Deshalb werden sie auch Indexfonds genannt. Doch was genau sind eigentlich Indizes?

Jeder Index zeigt die Bewegung eines bestimmten Marktes als Ganzes – denn er spiegelt die Wertentwicklung der Vermögensgegenstände wieder, aus denen er sich zusammensetzt. Ein Beispiel: Im Index „DAX“ sind die Aktien der 40 größten deutschen börsennotierten Aktiengesellschaften enthalten.

Wer also einen DAX ETF kauft, investiert in alle Aktiengesellschaften, die im DAX notiert sind. Da es verschiedene Kategorien von Indizes gibt, z.B. Länder- oder Regionen-Indizes, Blue-Chip-Indizes oder Dividenden-Indizes sowie Sektor- und Branchen-Indizes, gibt es auch verschiedene ETFs. Grundsätzlich kann man mit ETFs in Aktien, Anleihen, Immobilien oder Rohstoffe investieren, also in fast alle Arten von Wertpapieren, die in einem Index geführt sind.

ETFs verfolgen keine eigene Strategie und agieren ohne Fondsmanagement. Sie orientieren sich computergesteuert an einem Vergleichsindex, den sie 1:1 nachbilden. Deshalb gelten ETFs auch als “passive Fonds”. Im Gegensatz zu aktiv gemanagten Investmentfonds sind sie vergleichsweise günstig. Sie bieten Transparenz, breite Risikostreuung und sind zudem jederzeit handelbar. Darüber hinaus gibt es auch aktive ETFs, die wie klassische Investmentfonds von Portfoliomanagern geführt werden, jedoch fallen hier auch höhere Gebühren an.

Diese Frage kann nur allgemein beantwortet werden und sollte im Einzelfall sorgfältig geprüft werden. Die Zahl der ETFs, in die ein/eine Anleger:in investiert sein sollte, hängt von der Anlagestrategie, dem Anlagevolumen und auch dem Anlagehorizont ab.

Welches Ziel steht im Vordergrund – sparen oder Vermögen aufbauen? Wie hoch ist die Anlagesumme? Und wie lange soll das Geld mindestens investiert bleiben?

Für den Einstieg kann es durchaus sinnvoll sein, mit nur einem oder sehr wenigen ETFs investiert zu sein. Aber auch ein Mix aus mehreren ETFs kann eine vernünftige Strategie darstellen. Letztlich kommt es darauf an, wie das Anlageportfolio insgesamt aufgebaut ist.

Grundsätzlich eignen sich ETFs gut für Einsteiger und Erstanleger, weil sie im Gegensatz zu Aktien und gemanagten Investmentfonds den Vorteil der breiten Streuung bieten (Diversifikation). Durch die Aufteilung der Anlagesumme in Länder, Sektoren oder Regionen reduziert sich das Risiko eines Totalausfalls deutlich.

Welche ETFs jedoch für den Einstieg besonders geeignet sind, hängt letztlich von Ihrer Einschätzung der wirtschaftlichen Chancen und Risiken ab: Gehen Sie von einer weiterhin positiven Wirtschaftsentwicklung in Deutschland aus, erwarten Sie stabiles Wirtschaftswachstum in ganz Europa oder möchten Sie weltweit vom Gewinn großer Aktiengesellschaften oder Unternehmen ausgewählter Branchen profitieren?

ETFs erzielen Gewinne, sobald die Kurse der jeweiligen Indizes steigen, die sie abbilden. Deshalb sollten Anleger sorgfältig auswählen, in welche ETFs sie investieren. Ziehen Sie ETF Ratings hinzu und vergleichen Sie verschiedene Kriterien, so zum Beispiel die Entwicklung in den letzten Jahren, das Anlagevolumen und die laufenden Kosten.

Ein Fonds wird aktiv gemanagt, d.h. der Fondsmanager und sein Team legen eine Anlagestrategie fest, streuen ihre Investments gemäß dieser Strategie und überprüfen kontinuierlich, wie sich der Fonds entwickelt. Je nach Entwicklung der Einzelwerte werden bei Bedarf Anpassungen vorgenommen, also einzelne Wertpapiere verkauft oder neue gekauft. Dieses aktive Fondsmanagement gibt es bei ETFs gewöhnlich nicht, weil sie einen Index 1:1 nachbilden. Hier erfolgen Verkäufe und Zukäufe nur dann, wenn sich an der Zusammensetzung des Index etwas ändert.

Hinweis: Aktuell gibt es bei der Bewertung von nachhaltigen Finanzdienstleistungen und Finanzprodukten noch keine einheitlichen Kriterien. Und damit keinen einheitlichen Standard. Unterschiedliche Finanzanbieter können daher auch unterschiedlich bewerten.

Finanzdienstleistungen und Finanzprodukte, die derzeit als nachhaltig gelten, können möglicherweise – aufgrund des fortwährenden Prozesses neuer Kriterien, Bewertungen und gesetzlicher Vorgaben der Europäischen Union (EU) für ökologisch nachhaltige Wirtschaftsaktivitäten – künftige gesetzliche Nachhaltigkeits-Anforderungen nicht mehr erfüllen.

Für unsere Kund:innen mit nachhaltigkeitsbezogenen Zielen haben wir als HypoVereinsbank (HVB) eigene Produktkriterien definiert. Unter anderem orientieren sich diese Kriterien am Konzept der Verbände der deutschen Finanzindustrie (gemeinsames Konzept der DK, BVI und DDV). Fonds/ETFs werden beispielsweise durch ISS ESG (Institutional Shareholder Services Germany AG) auf Basis der definierten HVB-Kriterien auf Portfolioebene geprüft. Auch Fonds/ETFs, die im Namen und/oder in Werbematerialien "nachhaltige" Begrifflichkeiten (ESG, Sustainable, etc..) verwenden bzw. in ihrer Anlagestrategie Nachhaltigkeitsthemen berücksichtigen, können aktuell als „nicht nachhaltiges Produkt“ in der HVB eingestuft werden. Näheres dazu erfahren Sie hier und bei Ihrer HVB-Beraterin und Ihrem HVB-Berater.