Rechtliche Hinweise

Die UniCredit Bank GmbH prüft und aktualisiert die Informationen auf ihren Webseiten ständig. Trotz aller Sorgfalt können sich die Daten inzwischen verändert haben. Eine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der zur Verfügung gestellten Informationen kann daher nicht übernommen werden. Gleiches gilt auch für alle anderen Internetseiten, auf die mit Hyperlinks verwiesen wird. Die UniCredit Bank GmbH ist für den Inhalt der Internetseiten, die per Hyperlinks erreicht werden, nicht verantwortlich. Zudem behält sich die UniCredit Bank GmbH das Recht vor, Änderungen oder Ergänzungen der bereitgestellten Informationen vorzunehmen.

Inhalt und Aufbau der Internetseiten der UniCredit Bank GmbH sind urheberrechtlich geschützt. Die Vervielfältigung von Informationen oder Daten, insbesondere die Verwendung von Texten, Textteilen oder Bildmaterial, bedarf der vorherigen Zustimmung der UniCredit Bank GmbH.

Sofern in diesem Internetauftritt von der FactSet Digital Solutions GmbH gelieferte Börsen - und Wirtschaftsinformationen, Kurse, Indizes, allgemeine Marktdaten und sonstige Inhalte zugänglich gemacht werden, ist die Weitergabe des Inhalts dieser Seiten und Informationen an Dritte (auch auszugsweise), insbesondere das Kopieren, Verwerten oder eine sonstige gewerbliche Nutzung für eigene oder fremde Zwecke untersagt.

Sofern in diesem Internetauftritt die UniCredit Bank AG genannt ist, handelt es sich dabei um die UniCredit Bank GmbH. Die UniCredit Bank AG hat ihre Rechtsform von einer AG in eine GmbH geändert und ist jetzt die UniCredit Bank GmbH. Sämtliche Inhalte dieses Internetauftritts sind trotz der Änderung der Rechtsform unverändert gültig. Die Umstellung von UniCredit Bank AG auf UniCredit Bank GmbH ist in diesem Internetauftritt bereits weitgehend vollzogen worden. Noch nicht aktualisierte Inhalte (z.B. Videos) werden sukzessive angepasst.

© UniCredit Bank GmbH, München. Alle Rechte vorbehalten.

Die UniCredit Bank GmbH räumt natürlichen Personen, die diese Website besuchen (nachfolgend "User" genannt), eine widerrufliche, nicht exklusive, nicht übertragbare und beschränkte Erlaubnis zum Zugang zu und der Benutzung der Website sowie der auf ihr enthaltenen Informationen und Funktionalitäten ein.

2.1 Genauigkeit, Vollständigkeit und Aktualität der Inhalte

Die UniCredit Bank GmbH prüft und aktualisiert die Informationen auf ihrer Website ständig. Trotz aller Sorgfalt können sich die Daten inzwischen verändert haben. Eine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der zur Verfügung gestellten Informationen kann daher nicht übernommen werden. Gleiches gilt auch für alle anderen Internetseiten, auf die mit Hyperlinks verwiesen wird. Die UniCredit Bank GmbH ist für den Inhalt der Internetseiten, die per Hyperlinks erreicht werden, nicht verantwortlich.

2.2 Fremde Inhalte

Sofern im Nachfolgenden fremde Inhalte, z.B. von FactSet Digital Solutions GmbH gelieferte Börsen und Wirtschaftsinformationen, Kurse, Indizes, allgemeine Marktdaten und sonstige Inhalte zugänglich gemacht werden, dient dies lediglich der eigenverantwortlichen Information und stellt keine Beratung durch die UniCredit Bank GmbH dar. Leistungen, Empfehlungen oder Informationen erfolgen nicht im Namen oder Auftrag der UniCredit Bank GmbH und wurden von dieser nicht überprüft. Die UniCredit Bank GmbH übernimmt daher für fremde Inhalte keine Haftung, mit Ausnahme der korrekten Wiedergabe der Inhalte. Kurse werden grundsätzlich Neartime zur Verfügung gestellt.

2.3. Änderungen an der Website

Die UniCredit Bank GmbH behält sich das Recht vor, Änderungen oder Ergänzungen der bereitgestellten Informationen vorzunehmen.

Die Informationen auf dieser Website stellen weder eine Anlageberatung, noch ein verbindliches Angebot dar und dienen ausschließlich der eigenverantwortlichen Information. Insbesondere können sie eine Aufklärung und Beratung durch den Betreuer nicht ersetzen. Die Informationen auf dieser Website stellen auch keine Finanzanalyse dar. Eine den gesetzlichen Anforderungen entsprechende Unvoreingenommenheit wird daher nicht gewährleistet. Es gibt auch kein Verbot des Handels - wie es vor der Veröffentlichung von Finanzanalysen gilt.

Diese Information richtet sich nicht an natürliche oder juristische Personen, die aufgrund ihres Wohn- bzw. Geschäftssitzes einer ausländischen Rechtsordnung unterliegen, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Insbesondere enthält diese Information weder ein Angebot noch eine Aufforderung zum Kauf von Wertpapieren an Staatsbürger der USA, Großbritanniens oder der Länder im Europäischen Wirtschaftsraum, in denen die Voraussetzungen für ein derartiges Angebot nicht erfüllt sind.

5.1. Vervielfältigung von Daten und Informationen

Inhalt und Aufbau der Internetseiten der UniCredit Bank GmbH sind urheberrechtlich geschützt. Die Vervielfältigung von Informationen oder Daten, insbesondere die Verwendung von Texten, Textteilen oder Bildmaterial, bedarf der vorherigen Zustimmung der UniCredit Bank GmbH.

5.2. Informationen der FactSet Digital Solutions GmbH

Sofern in diesem Internetauftritt von der FactSet Digital Solutions GmbH gelieferte Börsen - und Wirtschaftsinformationen, Kurse, Indizes, allgemeine Marktdaten und sonstige Inhalte zugänglich gemacht werden, ist die Weitergabe des Inhalts dieser Seiten und Informationen an Dritte (auch auszugsweise), insbesondere das Kopieren, Verwerten oder eine sonstige gewerbliche Nutzung für eigene oder fremde Zwecke untersagt.

6.1. Änderungen der Nutzungsbedingungen

Die UniCredit Bank GmbH behält sich das Recht vor, diese Bedingungen jederzeit abzuändern und zu ergänzen.

6.2 Salvatorische Klausel

Sollte zu irgendeiner Zeit eine Bestimmung (oder ein Teil einer Bestimmung) dieser Bedingungen nach den Rechtsnormen einer Rechtsordnung rechtswidrig, unwirksam oder nicht durchsetzbar sein oder werden, so bleiben die Rechtmäßigkeit, Wirksamkeit oder Durchsetzbarkeit der übrigen Bestimmungen (oder der übrigen Teile dieser Bestimmung) dieser Bedingungen in dieser oder einer anderen Rechtsordnung davon unberührt.

Unsere Darstellungen basieren auf öffentlichen Informationen, die wir als zuverlässig erachten, für die wir aber keine Gewähr übernehmen, genauso wie wir für Vollständigkeit und Genauigkeit nicht garantieren können. Wir behalten uns vor, unsere hier geäußerte Meinung jederzeit und ohne Vorankündigung zu ändern. Die in diesem Report diskutierten Anlagemöglichkeiten könnten – je nach speziellen Anlagezielen, Zeithorizonten oder bezüglich des Gesamtkontextes der Finanzposition – für bestimmte Investoren nicht anwendbar sein. Diese Informationen dienen lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Bitte wenden Sie sich an den Anlageberater Ihrer Bank. In der Bereitstellung der Informationen liegt kein Angebot zum Abschluss eines Beratungsvertrages. Alle Angaben dienen nur der Unterstützung Ihrer selbständigen Anlageentscheidung und stellen keine Empfehlungen der Bank dar. Diese Information genügt nicht den gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen und unterliegt keinem Verbot des Handels vor der Veröffentlichung von Finanzanalysen. Die Informationen in diesem Bericht beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet werden, doch kann die UniCredit Bank GmbH deren Vollständigkeit oder Genauigkeit nicht garantieren. Alle hier geäußerten Meinungen beruhen auf der Einschätzung der UniCredit Bank GmbH zum ursprünglichen Zeitpunkt ihrer Veröffentlichung, ganz gleich, wann Sie diese Information erhalten, und können sich ohne Vorankündigung ändern. Die UniCredit Bank GmbH kann andere Publikationen veröffentlicht haben, die den in diesem Bericht vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln andere Annahmen, Meinungen und Analysemethoden der sie erstellenden Analysten wider. Wir behalten uns des Weiteren vor, ohne weitere Vorankündigung, Aktualisierungen dieser Information nicht vorzunehmen oder völlig einzustellen. Die Wertentwicklung in der Vergangenheit sollte nicht als Maßstab oder Garantie für die zukünftige Wertentwicklung genommen werden, und eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt. Die Informationen dienen lediglich der Information im Rahmen der individuellen Beratung durch Ihren Berater und können diese nicht ersetzen. Alle Angaben sind ohne Gewähr.

Die Informationen richten sich ausdrücklich nicht an Personen mit Wohnsitz in den USA und Großbritannien.

Entgeltinformationen und Vergleichskriterien gemäß Zahlungskontengesetz

Entgeltinformationen Konten:

Entgeltinformationen HVB PlatinumKonto (Hauptkonto)

Entgeltinformationen HVB PlatinumKonto (Nebenkonto)

Entgeltinformation: HVB ExklusivKonto

Entgeltinformation: HVB PlusKonto

Entgeltinformation: HVB AktivKonto

Entgeltinformation: HVB StartKonto

Entgeltinformation: HVB Basiskonto Plus

Entgeltinformation: HVB Basiskonto Aktiv

Entgeltinformation: HVB Depot Global

Die Entgeltaufstellung ist eine allgemeine Information über alle anfallenden Kosten und Zinsen, die mit einem Zahlungs(verkehrs)konto verbunden sind.

Inhalt der Aufstellung:

- alle Entgelte, die im genannten Zeitraum im Zusammenhang mit der Nutzung eines Zahlungs(verkehrs)kontos entrichtet wurden

- alle Zinsen, die er in dieser Zeit gezahlt oder erhalten hat

Für die Beantragung einer kostenlosen Entgeltaufstellung wenden Sie sich an Ihren Bankbetreuer. Gerne können Sie auch unter Angabe Ihrer IBAN-/Kontonummer, Name des Kontoinhabers sowie Zeitraum diese direkt über das Kontaktformular kostenlos beantragen.

Hinweis für Entgeltaufstellung

Bitte beachten Sie, dass wir nur Ihre Beantragung der gewünschten Entgeltaufstellung per E-Mail akzeptieren dürfen.

Adressänderungen oder andere Wünsche können wir aus datenschutzrechtlichen Gründen nicht per E-Mail akzeptieren.

Datenschutzinformationen von SWIFT zum Zahlungsverkehr

Hinweis zur Bankenabwicklung und Gläubigerbeteiligung (Bail-in)

Als Reaktion auf Erfahrungen in der Finanzkrise 2008 haben viele Staaten Regelungen erlassen, mit denen ausfallgefährdete Banken zukünftig ohne eine Beteiligung des Steuerzahlers geordnet abgewickelt werden können. Dies führt dazu, dass Anteilsinhaber und Gläubiger von Banken im Falle einer Abwicklung an deren Verlusten beteiligt werden können. Ziel ist es, die Abwicklung einer Bank ohne den Einsatz öffentlicher Mittel zu ermöglichen.

Die Europäische Union hat dazu folgende Rechtsakte verabschiedet:

- die Sanierungs- und Abwicklungsrichtlinie (Bank Recovery and Resolution Directive, "BRRD") und

- die Verordnung zur Festlegung einheitlicher Vorschriften und eines einheitlichen Verfahrens für die Abwicklung von Kreditinstituten und bestimmten Wertpapierfirmen im Rahmen eines einheitlichen Abwicklungsmechanismus und eines einheitlichen Abwicklungsfonds ("SRM-Verordnung").

Die BRRD sieht unter anderem vor, dass jeder EU-Mitgliedstaat eine nationale Abwicklungsbehörde einrichtet, die bestimmte Rechte zur Abwicklung und Sanierung von Kreditinstituten hat. Diese Maßnahmen können sich nachteilig auf Anteilsinhaber und Gläubiger von Banken auswirken.

Die genaue Ausgestaltung der Maßnahmen auf nationaler Ebene, die Abwicklungsbehörden treffen können, kann sich im Detail unterscheiden. Im Folgenden erläutern wir die möglichen Abwicklungsmaßnahmen am Beispiel Deutschlands. Die Abwicklungsverfahren anderer, insbesondere auch nicht-europäischer Länder können auch abweichend und noch einschneidender ausgestaltet sein.

Betroffen sein können Sie als Anteilsinhaber oder Gläubiger einer Bank, wenn Sie also von der Bank ausgegebene Finanzinstrumente halten (z.B. Aktien, Anleihen oder Zertifikate) oder als Vertragspartner der Bank Forderungen gegen die Bank haben (z.B. bestimmte Einlagen oder Einzelabschlüsse unter einem Rahmenvertrag für Finanztermingeschäfte).

Die Wertpapiere, die Sie als Kunde von Ihrer Bank im Depot verwahren lassen und die nicht von der depotführenden Bank emittiert wurden, sind nicht Gegenstand einer Abwicklungsmaßnahme gegen diese Bank. Im Fall der Abwicklung einer depotführenden Bank bleiben Ihre Eigentumsrechte an diesen Finanzinstrumenten im Depot davon unberührt.

Um im Krisenfall eine geordnete Abwicklung zu ermöglichen, wurden Abwicklungsbehörden geschaffen. Die für die betroffene Bank zuständige Abwicklungsbehörde ist unter bestimmten Abwicklungsvoraussetzungen ermächtigt, Abwicklungsmaßnahmen anzuordnen.

Das Single Resolution Board ("SRB", deutsch "Einheitlicher Abwicklungsausschuss") und die Bundesanstalt für Finanzdienstleistungsaufsicht („BaFin“) sind die in Deutschland zuständigen Abwicklungsbehörden. Aus Vereinfachungsgründen wird nachfolgend nicht mehr zwischen SRB und BaFin unterschieden.

Die Abwicklungsbehörde kann bestimmte Abwicklungsmaßnahmen anordnen, wenn die folgende Abwicklungsvoraussetzungen alle vorliegen:

- Die betroffene Bank ist in ihrem Bestand gefährdet. Diese Einschätzung erfolgt nach gesetzlichen Vorgaben und liegt beispielsweise vor, wenn die Bank aufgrund von Verlusten nicht mehr die gesetzlichen Anforderungen an die Zulassung als Kreditinstitut erfüllt.

- Es besteht keine Aussicht, den Ausfall der Bank durch alternative Maßnahmen des privaten Sektors oder sonstige Maßnahmen der Aufsichtsbehörden abzuwenden.

- Die Maßnahme ist im öffentlichen Interesse erforderlich, d.h. notwendig und verhältnismäßig, und eine Liquidation in einem regulären Insolvenzverfahren ist keine gleichwertige Alternative.

Liegen alle Abwicklungsvoraussetzungen vor, kann die Abwicklungsbehörde - bereits vor einer Insolvenz - umfangreiche Abwicklungsmaßnahmen ergreifen, die sich auf Anteilseigner und Gläubiger der Bank nachteilig auswirken können:

- Das Instrument des sog. Bail-in (auch als sog. Gläubigerbeteiligung bezeichnet): Die Abwicklungsbehörde kann Finanzinstrumente von der und Forderungen gegen die Bank entweder teilweise oder vollständig herabschreiben oder in Eigenkapital (Aktien oder sonstige Gesellschaftsanteile) umwandeln, um die Bank auf diese Weise zu stabilisieren.

- Das Instrument der Unternehmensveräußerung: Dabei werden Anteile, Vermögenswerte, Rechte oder Verbindlichkeiten der abzuwickelnden Bank ganz oder teilweise auf einen bestimmten Erwerber übertragen. Soweit Anteilsinhaber und Gläubiger von der Unternehmensveräußerung betroffen sind, tritt ihnen dann ein anderes bereits bestehendes Institut als Schuldner gegenüber.

- Das Instrument des Brückeninstituts: Die Abwicklungsbehörde kann Anteile an der Bank oder einen Teil oder die Gesamtheit des Vermögens der Bank einschließlich ihrer Verbindlichkeiten auf ein sog. Brückeninstitut übertragen. Dies kann die Fähigkeit der Bank beeinträchtigen, ihren Zahlungs- und Lieferverpflichtungen gegenüber den Gläubigern nachzukommen, sowie den Wert der Anteile an der Bank reduzieren.

- Das Instrument der Übertragung auf eine Vermögensverwaltungsgesellschaft: Dabei werden Vermögenswerte, Rechte oder Verbindlichkeiten auf eine Vermögensverwaltungsgesellschaft übertragen. Hierdurch sollen die Vermögenswerte mit dem Ziel verwaltet werden, ihren Wert bis zur späteren Veräußerung oder Liquidation zu maximieren. Ähnlich dem Instrument der Unternehmensveräußerung, steht einem Gläubiger nach Übertragung ein neuer Schuldner gegenüber.

Die Abwicklungsbehörde kann durch eine behördliche Anordnung die Bedingungen der von der Bank herausgegebenen Finanzinstrumente sowie der gegen sie bestehenden Forderungen anpassen, z.B. kann der Fälligkeitszeitpunkt oder der Zinssatz zu Lasten des Gläubigers geändert werden. Ferner können Zahlungs- und Lieferverpflichtungen modifiziert, u.a. vorübergehend ausgesetzt werden. Es können auch Beendigungs- und andere Gestaltungsrechte der Gläubiger aus den Finanzinstrumenten oder Forderungen vorübergehend ausgesetzt werden.

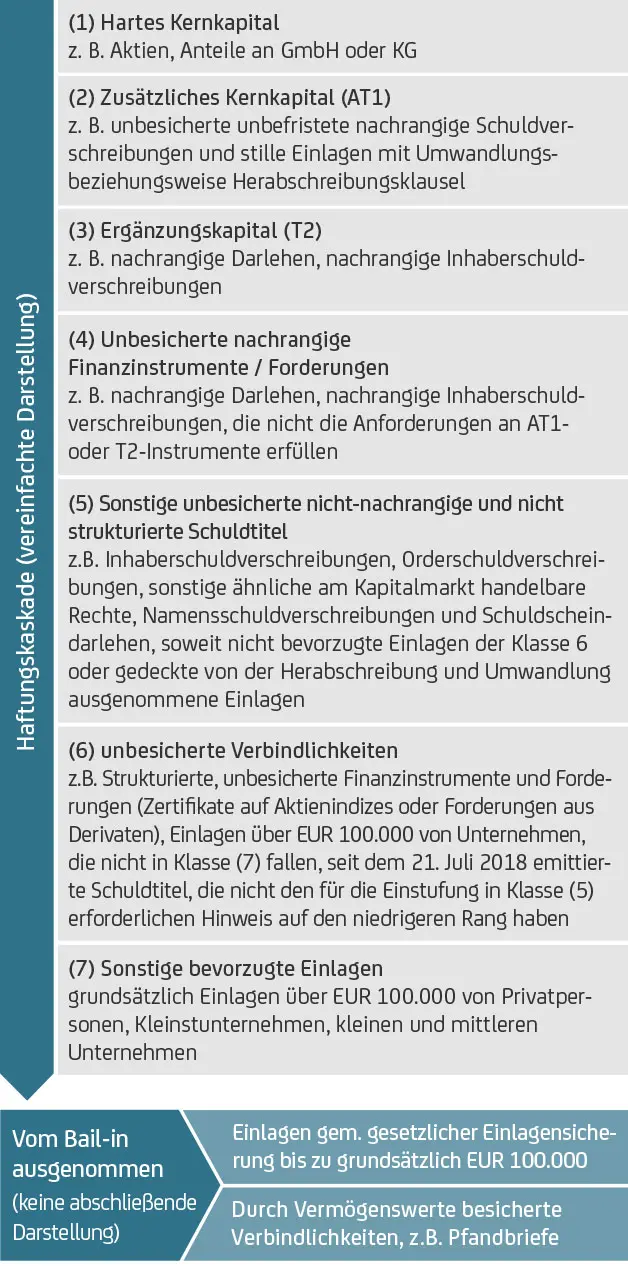

Ob Sie als Gläubiger von der Abwicklungsmaßnahme des Bail-in betroffen sind, hängt von der Reichweite der angeordneten Maßnahme und davon ab, in welche Klasse Ihr Finanzinstrument oder Ihre Forderung einzuordnen ist. Im Rahmen eines Bail-in werden Finanzinstrumente und Forderungen in verschiedene Klassen eingeteilt und nach einer gesetzlichen Rangfolge zur Haftung herangezogen (sog. Haftungskaskade).

Für die Betroffenheit der Anteilsinhaber und Gläubiger der jeweiligen Klassen gelten folgende Prinzipien: Erst wenn eine Klasse von Verbindlichkeiten komplett herangezogen wurde und dies nicht genügt, um Verluste ausreichend zur Stabilisierung der Bank zu kompensieren, kann die in der Haftungskaskade folgende Klasse von Verbindlichkeiten herabgeschrieben oder umgewandelt werden.

Bestimmte Arten von Finanzinstrumenten und Forderungen sind vom Bail-in-Instrument gesetzlich ausgenommen. Dies sind beispielsweise durch das gesetzliche Einlagensicherungssystem gedeckte Einlagen bis EUR 100.000 und durch Vermögenswerte besicherte Verbindlichkeiten (z.B. Pfandbriefe).

In der Haftungskaskade einer in Deutschland ansässigen Bank sind folgende Klassen zu unterscheiden:

- Zunächst betreffen die Abwicklungsmaßnahmen das harte Kernkapital und somit die Inhaber der Bank.

- Danach werden die Gläubiger des zusätzlichen Kernkapitals in Anspruch genommen (Inhaber von unbesicherten unbefristeten nachrangigen Schuldverschreibungen und stillen Einlagen mit Umwandlungs- beziehungsweise Herabschreibungsklausel, die nachrangig gegenüber Instrumenten des Ergänzungskapitals sind).

- Hierauf folgt die Heranziehung des Ergänzungskapitals. Dies betrifft Gläubiger nachrangiger Verbindlichkeiten (z. B. Inhaber nachrangiger Darlehen).

- In der Haftungskaskade schließen sich die unbesicherten nachrangigen Finanzinstrumente und Forderungen an, die nicht die Anforderungen an das zusätzliche Kernkapital oder das Ergänzungskapital erfüllen.

- Sodann folgen in der Haftungskaskade bestimmte unbesicherte nicht-nachrangige und nicht strukturierte Schuldtitel1 . In diese Klasse fallen nur Schuldtitel, die entweder

a) vor dem 21. Juli 2018 begeben wurden und keine Geldmarktinstrumente oder strukturierten Produkte darstellen oder

b) seit dem 21. Juli 2018 begeben wurden, eine vertragliche Laufzeit von mindestens einem Jahr haben, keine strukturierten Produkte darstellen und in deren vertraglichen Bedingungen und im Fall einer Pflicht zur Veröffentlichung eines Prospekts auch im Prospekt ausdrücklich auf den gegenüber den Verbindlichkeiten der nachstehenden Klasse (6) niedrigeren Rang hingewiesen wurde.

Diese Klasse wird auch als „nicht-bevorrechtigt nicht-nachrangig“ (oder senior non-preferred) bezeichnet.

6. Die nächste Stufe der Haftungskaskade umfasst die folgenden unbesicherten Verbindlichkeiten:

a) Schuldtitel die nicht in Klasse (5) fallen, zum Beispiel Schuldtitel die seit dem 21. Juli 2018 emittiert wurden und nicht den für die Einstufung in Klasse (5) erforderlichen Hinweis auf den niedrigeren Rang haben.

b) Strukturierte, unbesicherte Finanzinstrumente und Forderungen (wie z. B. Zertifikate auf Aktienindizes oder Forderungen aus Derivaten). In diesen Fällen hängt die Höhe der Rückzahlung oder Zinszahlung von einem unsicheren zukünftigen Ereignis ab oder die Erfüllung erfolgt auf andere Weise als durch Geldzahlung.

c) Ferner gehören hierzu auch Einlagen über EUR 100.000 von Unternehmen, die nicht in Klasse (7) fallen.

Diese Klasse wird im Gegensatz zur Klasse (5) auch als „bevorrechtigt nicht-nachrangig“ (oder senior preferred) bezeichnet.

7. Schließlich können auch Einlagen von Privatpersonen, Kleinstunternehmen, kleinen und mittleren Unternehmen in Anspruch genommen werden, soweit sie die gesetzliche Einlagensicherung von grundsätzlich EUR 100.000 übersteigen („Sonstige bevorzugte Einlagen“).

Damit gilt die auf der letzten Seite vereinfacht dargestellte Haftungsreihenfolge (in Pfeilrichtung beginnend mit dem harten Kernkapital), wobei eine untere Klasse erst zur Verlusttragung herangezogen wird, wenn die Heranziehung der ihr vorstehenden Klassen zur Verlusttragung nicht ausreicht (siehe Punkt "Haftungskaskade (vereinfachte Darstellung)" ).

Von diesem Grundsatz kann die Abwicklungsbehörde im Einzelfall abweichen.

1 Schuldtitel sind Inhaberschuldverschreibungen, Orderschuldverschreibungen und diesen vergleichbare Rechte, die ihrer Art nach am Kapitalmarkt handelbar sind sowie Namensschuldverschreibungen und Schuldscheindarlehen, soweit diese nicht als bevorzugte Einlagen in Klasse (6) fallen oder als gedeckte Einlagen von der Herabschreibung und Umwandlung ausgenommen sind.

Wenn die Abwicklungsbehörde eine Maßnahme nach diesen Regeln anordnet oder ergreift, darf der Gläubiger allein aufgrund dieser Maßnahme die Finanzinstrumente und Forderungen nicht kündigen oder sonstige vertragliche Rechte geltend machen. Dies gilt solange die Bank ihre Hauptleistungspflichten aus den Bedingungen der Finanzinstrumente und Forderungen, einschließlich Zahlungs- und Leistungspflichten, erfüllt.

Wenn die Abwicklungsbehörde die beschriebenen Maßnahmen trifft, ist ein Totalverlust des eingesetzten Kapitals der Anteilsinhaber und Gläubiger möglich. Anteilsinhaber und Gläubiger von Finanzinstrumenten und Forderungen können damit den für den Erwerb der Finanzinstrumente und Forderungen aufgewendeten Kaufpreis zuzüglich sonstiger mit dem Kauf verbundener Kosten vollständig verlieren.

Bereits die bloße Möglichkeit, dass Abwicklungsmaßnahmen angeordnet werden können, kann den Verkauf eines Finanzinstruments oder einer Forderung auf dem Sekundärmarkt erschweren. Dies kann bedeuten, dass der Anteilsinhaber und Gläubiger das Finanzinstrument oder die Forderung nur mit beträchtlichen Abschlägen verkaufen kann. Auch bei bestehenden Rückkaufverpflichtungen der begebenden Bank kann es bei einem Verkauf solcher Finanzinstrumente zu einem erheblichen Abschlag kommen.

Bei einer Bankenabwicklung sollen Anteilsinhaber und Gläubiger nicht schlechter gestellt werden als in einem normalen Insolvenzverfahren der Bank. Führt die Abwicklungsmaßnahme dennoch dazu, dass ein Anteilsinhaber oder Gläubiger schlechter gestellt ist, als dies in einem regulären Insolvenzverfahren gegenüber der Bank der Fall gewesen wäre, führt dies zu einem Ausgleichsanspruch des Anteilsinhabers oder Gläubigers gegen den zu Abwicklungszwecken eingerichteten Fonds (Restrukturierungsfonds bzw. Single Resolution Fund, "SRF"). Sollte sich ein Ausgleichsanspruch gegen den SRF ergeben, besteht das Risiko, dass hieraus resultierende Zahlungen wesentlich später erfolgen, als dies bei ordnungsgemäßer Erfüllung der vertraglichen Verpflichtungen durch die Bank der Fall gewesen wäre.

Hinweis nach Artikel 41 Absatz 4 der Delegierten Verordnung (EU) 2017/565 vom 25. April 2016

Bestimmte von Kreditinstituten und Wertpapierfirmen emittierte Finanzinstrumente dienen der Erfüllung regulatorischer Kapitalanforderungen nach der Verordnung (EU) Nr. 575/2013, der Richtlinie 2013/36/EU und der Richtlinie 2014/59/EU.

Hierunter fallen insbesondere die in Klasse (1)-(3) begebenen Instrumente des harten Kernkapitals, des zusätzlichen Kernkapitals oder des Ergänzungskapitals, die in Klasse (4) beschriebenen nachrangigen Finanzinstrumente und Forderungen und die in Klasse (5) kategorisierten nicht-bevorrechtigten Schuldtitel.

Diese Instrumente haben gegenüber Bankeinlagen typischerweise eine höhere Rendite, tragen jedoch in der Insolvenz oder bei Anwendung von Abwicklungsmaßnahmen ein höheres Ausfallrisiko aufgrund des niedrigeren Ranges und der in der Regel nicht vorhandenen Einlagensicherung. Im Gegensatz zu Bankeinlagen sind diese Instrumente in der Regel am Sekundärmarkt handelbar, möglicherweise kann jedoch kein Käufer oder Verkäufer am Sekundärmarkt gefunden werden (Liquiditätsrisiko) und der Marktpreis kann sich zu Lasten des Anlegers verändern (Kursänderungsrisiko).

Einzelheiten zu Chancen und Risiken sind den Produktunterlagen des konkreten Finanzinstruments zu entnehmen.

Sicherheit von Einlagen und Wertpapieren

Die Einlagen von Kunden der HypoVereinsbank werden durch folgende zwei Einlagensicherungssysteme geschützt:

- die gesetzliche Einlagensicherung durch die Entschädigungseinrichtung deutscher Banken GmbH gemäß dem Einlagensicherungsgesetz (EinSiG) und

- die freiwillige Sicherung des Einlagensicherungsfonds des Bundesverbandes deutscher Banken e.V.

Die gesetzliche Einlagensicherung nach dem Einlagensicherungsgesetz (EinSiG)

Die HypoVereinsbank ist im Rahmen der gesetzlichen Einlagensicherung unverändert der Entschädigungseinrichtung deutscher Banken GmbH (EdB) angeschlossen. Die Kunden werden daher im Falle eines Entschädigungsfalles von der EdB entschädigt.

Die gesetzliche Einlagensicherung wird seit dem 3.7.2015 durch das EinSiG geregelt.

Es gelten insoweit folgende Regelungen:

- Sicherungsgrenze:

Unverändert beträgt die Sicherungsobergrenze für Kundeneinlagen grundsätzlich EUR 100.000. In besonderen Fällen sind Einlagen für eine Dauer von sechs Monaten ab Einzahlung des Betrages bis zu EUR 500.000 gesichert, und zwar insbesondere bei Geldern aus dem Immobilienverkauf einer privat genutzten Immobilie sowie Guthaben im Zusammenhang mit besonderen Lebensereignissen (z.B. Heirat, Scheidung, Renteneintritt, Ruhestand, Kündigung, Entlassung, Geburt, Krankheit, Pflegebedürftigkeit, Invalidität, Behinderung, Tod). Mehrere Einlagen bei der HypoVereinsbank werden addiert und die Gesamtsumme unterliegt der Obergrenze von EUR 100.000.

- Gemeinschaftskonten

Bei Gemeinschaftskonten gilt die Sicherungsgrenze von EUR 100.000 für jeden Einleger.

- Geschützte Einlagen

Guthaben werden auf allen Arten von Konten gesichert. Mit dem EinSiG erweitert sich der Schutzumfang, da nun auch Fremdwährungskonten dem Schutz unterfallen. Die Entschädigung wird jedoch in Euro erfolgen.

- Geschützte Einleger

Geschützt werden unverändert alle Privatpersonen. Darüber hinaus werden nun auch alle Unternehmen, unabhängig von ihrer Größe geschützt. Nicht geschützt werden weiterhin institutionelle Einleger, wie z.B. Kreditinstitute, Finanzinstitute, Versicherungsunternehmen, Pensions- und Rentenfonds sowie staatliche Stellen.

- Entschädigung

Das Entschädigungsverfahren ist einfach und schnell: Einleger müssen keinen Antrag auf Entschädigung stellen. Die Frist für die Auszahlung beträgt ab dem 1. Juni 2016 nur noch 7 Arbeitstage.

- Informationsrechte der Einleger:

Die Einleger erhalten weitergehende Informationen. Jeder Einleger wird auf seinen Kontoauszügen informiert, ob seine Einlagen durch die gesetzliche Einlagensicherung geschützt sind. Zusätzlich erhält der Einleger jährlich einen Informationsbogen, der ihn über den Schutz seiner Einlagen und die zuständige Sicherungseinrichtung informiert.

Freiwillige Einlagensicherung durch den Einlagensicherungsfonds

Die HypoVereinsbank ist darüber hinaus dem Einlagensicherungsfonds des Bundesverbandes deutscher Banken e.V. angeschlossen.

Der Einlagensicherungsfonds sichert gemäß seinem Statut die darin als gesichert aufgeführten Einlagen insbesondere von natürlichen Personen, rechtsfähigen Stiftungen und Gesellschaften bürgerlichen Rechts sowie von nichtfinanziellen Unternehmen, sofern diese bei einer inländischen Haupt- oder Zweigniederlassung angenommen wurden.

Hierzu zählen grundsätzlich Sicht-, Termin- und Spareinlagen einschließlich der auf den Namen lautenden Sparbriefe.

Nicht gesichert werden unter anderem Verbindlichkeiten aus Inhaber- und Orderschuldverschreibungen sowie die zu den Eigenmitteln der Bank zählenden Einlagen. Ferner nicht gesichert werden u. a. Einlagen von Unternehmen der Finanzbranche, insbesondere solcher i.S.v. Art. 4 Abs. 1 Nr. 27 CRR, Gebietskörperschaften und anderen Körperschaften oder Anstalten des öffentlichen Rechts. Weitere Ausschlussgründe ergeben sich aus § 6 Abs. 2 lit. (a) bis (g) und Abs. 4 des Statuts des Einlagensicherungsfonds.

Einlagen von nichtfinanziellen Unternehmen und den anderen nach dem Statut des Einlagensicherungsfonds diesen gleichgestellten Gläubigern, deren Einlagen nach dem Statut grundsätzlich gesichert werden, wie z. B. Organisationen ohne Erwerbszweck, die vorrangig gemeinnützig tätig werden, oder Berufsorganisationen ohne Erwerbszweck von Unternehmen oder ihrer Mitarbeiter sind darüber hinaus nur dann gesichert, wenn die Einlage eine Laufzeit von maximal 12 Monaten hat.

Ab dem 01.01.2023 gilt:

Eine Entschädigung erfolgt je Gläubiger maximal bis zu einer Sicherungsgrenze von EUR 5 Millionen (natürliche Personen und rechtsfähige Stiftungen) bzw. EUR 50 Millionen (nichtfinanzielle Unternehmen und diesen Gleichgestellte) in jedem Fall jedoch maximal in Höhe von 15% der Eigenmittel der Bank im Sinne von Art. 72 CRR.

Ab dem 01.01.2025 beträgt die maximale Sicherungsgrenze für die genannten Gläubiger jeweils EUR 3 Millionen bzw. EUR 30 Millionen und maximal 8,75% der Eigenmittel der Bank, ab dem 01.01.2030 EUR 1 Million bzw. EUR 10 Millionen und maximal 8,75% der Eigenmittel der Bank.

Die jeweilige Eigenmittel-Sicherungsgrenze wird dem Kunden von der Bank auf Verlangen bekannt gegeben.

Die Sicherungsgrenze, das Statut des Einlagensicherungsfonds sowie weitere Informationen zur Einlagensicherung können auch im Internet unter https://einlagensicherungsfonds.de abgefragt werden.

Wegen weiterer Einzelheiten zum Schutzumfang einschließlich der Sicherungsgrenzen wird auf das Statut des Einlagensicherungsfonds, insbesondere dessen § 6, verwiesen.

Übergangsregelung:

Für Verbindlichkeiten der Bank, die bis zum Ablauf des 31. Dezember 2022 gemäß § 6 der am 18. November 2021 im Vereinsregister eingetragenen Fassung des Statuts der Einlagensicherung gesichert wurden, besteht die Sicherung nach Maßgabe dieser Vorschrift fort. Nach dem 31. Dezember 2022 entfällt der Bestandsschutz nach dem vorstehenden Satz, sobald die betreffende Verbindlichkeit fällig wird, gekündigt oder anderweitig zurückgefordert werden kann, oder wenn die Verbindlichkeit im Wege einer Einzel- oder Gesamtrechtsnachfolge übergeht oder auf eine ausländische Zweigniederlassung oder Zweigstelle übertragen wird.

Weitere Informationen zum Einlagensicherungsfonds sind auch über den Bundesverband deutscher Banken e.V., Burgstraße 28, 10178 Berlin oder über das Internet unter WWW.BDB.DE zu erhalten. Insbesondere detaillierte Informationen zum Umfang der Einlagensicherung können § 6 des Statuts des Einlagensicherungsfonds sowie der Internetseite des EINLAGENSICHERUNGSFONDS entnommen werden.

Weitere Einzelheiten zur Einlagensicherung sind auch in Nr. 20 unserer AGB enthalten.

Wertpapiere sind keine Einlagen. Im Depot verwahrte Aktien, Fondsanteile, Inhaberschuldverschreibungen (z. B. Anleihen, Zertifikate) und andere Inhaberpapiere (z. B. Optionsscheine, Genussscheine) werden daher von den Einlagensicherungssystemen nicht geschützt.

Als Einlage geschützt werden jedoch beispielsweise Verkaufserlöse aus der Veräußerung von Wertpapieren, die dem Konto des Kunden gutgeschrieben wurden.

Wertpapiere werden von der (Depot-)Bank treuhänderisch für den Kunden verwahrt und verbleiben im Eigentum des Kunden. Die Kunden können jederzeit die Herausgabe der Wertpapiere verlangen. Ihre Rechtsstellung im Hinblick auf die verwahrten Wertpapiere ist damit von den wirtschaftlichen Verhältnissen der Depotbank unabhängig. Eine Sicherung ist deswegen grundsätzlich nicht erforderlich.

Trotzdem regelt das neue Anlegerentschädigungsgesetz den Fall, dass eine Bank pflichtwidrig außer Stande ist, die Wertpapiere zurückzugeben, wie folgt: es besteht neben der Haftung der Bank im Entschädigungsfall ein Entschädigungsanspruch gegen die Entschädigungseinrichtung deutscher Banken GmbH. Der Anspruch gegen die Entschädigungseinrichtung ist der Höhe nach begrenzt auf 90% des Wertes dieser Wertpapiere, maximal jedoch auf den Gegenwert von EUR 20.000.

Der Wert der Wertpapiere ist abhängig von der Bonität des jeweiligen Emittenten (Herausgebers).

Bei Pfandbriefen (Hypotheken-Pfandbriefen und öffentlichen Pfandbriefen) steht neben der Bonität des Emittenten (Herausgebers) zusätzlich eine Deckungsmasse als Sicherheit zur Verfügung. Wegen ihres geringen Ausfallrisikos sind Pfandbriefe per Gesetz mündelsicher und deckungsstockfähig.

Eine Aussage über die Bonität geben Ratings. Diese werden von unabhängigen Agenturen ermittelt und regelmäßig überprüft. Die aktuellen Ratings der HypoVereinsbank (UniCredit Bank GmbH) bzw. ihrer Emissionen finden Sie hier.

Your eligible deposits held by a UK establishment of UniCredit Bank GmbH are protected to a total of £ 85,000 by the Financial Services Compensation Scheme, the UK’s deposit guarantee scheme. This limit is applied to the total of any deposits you have with UniCredit Bank GmbH, London Branch. Any deposits you hold above the limit are unlikely to be covered.

Please click here for further information or visit www.fscs.org.uk.

Zwischen privaten Endkunden von Online Brokern oder Vermögensverwaltern und den Produktgebern in börsengelisteten oder ungelisteten Wertpapieren werden bilateral außerbörslich Wertpapiere gehandelt. Um diese Handelsgeschäfte voll automatisiert zu tätigen, führt die Börse Stuttgart cats GmbH die Handelsplattform cats.

Vorteile

- Ein effizienter außerbörslicher Handel mit Emittenten von Zertifikaten und Optionsscheinen wird ermöglicht.

- Keine Makler- und Börsencourtage für den Kunden.

- Handelszeiten von 08:00 bis 22:00 Uhr, Montag bis Freitag.

- Quotierung erfolgt in Echtzeit.

- Große und niedrige Order-Volumina unterstützen den Handel.

Im Rahmen des vollautomatisierten Wertpapierhandelsgeschäft sind Regeln vereinbart, wann ein Handelsfehler, d.h. Mistrade vorliegt und unter welchen Bedingungen ein solches Geschäft storniert oder rückabgewickelt wird.

- Mistrade-Regelung zwischen UniCredit Bank GmbH und BNP paribas

- Mistrade-Regelung zwischen UniCredit Bank GmbH und Citigroup

- Mistrade-Regelung zwischen UniCredit Bank GmbH und Goldman Sachs

- Mistrade-Regelung zwischen UniCredit Bank GmbH und Lang & Schwarz

- Mistrade-Regelung zwischen UniCredit Bank GmbH und Societe Generale S.A.

- Mistrade-Regelung zwischen UniCredit Bank GmbH und Vontobel

- Mistrade-Regelung zwischen UniCredit Bank GmbH und Morgan Stanley

- Mistrade-Regelung zwischen UniCredit Bank GmbH und JP Morgan

Anlegerschutz bei Wertpapiergeschäften

MiFID ist ein regulatorisches Rahmenwerk, das europaweit hohe Standards für den Anlegerschutz setzt. Darüber hinaus regelt und harmonisiert es den Handel in Finanzinstrumenten und damit auch Wertpapieren. MiFID II ist die Überarbeitung und Fortschreibung von MiFID I. Ziel ist es aufgrund veränderter Marktstrukturen, nicht zuletzt als Folge der Finanzkrise, die Transparenz in den Märkten sowie die Effizienz und Integrität der Finanzmärkte zu erhöhen.

Erweiterte Informationen zu Ihrem Depot, Produkten und Handelsplätzen

- Regelmäßige Depotaufstellung

Jeweils zum Quartalsende erhalten Sie automatisch eine Depotaufstellung, sowie am Jahresende eine erweiterte Depotaufstellung inklusive Wertveränderung und Kostenübersicht. Nutzen Sie die Gelegenheit und analysieren Sie gemeinsam mit Ihrem Berater die Depotentwicklung.

- Verlustmitteilung bei der Vermögensverwaltung oder Hebelprodukten

Sollte bei Hebelprodukten (das sind z.B. Optionsscheine oder Knock-out-Zertifikate) ein Verlust von mehr als 10 % oder ein Vielfaches hiervon eintreten, erhalten Sie von uns eine schriftliche Verlustmitteilung. In der Vermögensverwaltung informieren wir sie - ergänzend zum vierteljährlichen Bericht - wenn der Gesamtwert der Vermögensanlagen seit dem letzten Berichtstermin um die vertraglich vereinbarte Schwelle, um 10 % oder ein mehrfaches von 10 % gefallen ist.

- Basisinformationsblatt für verpackte Anlageprodukte

In der Beratung und im beratungsfreien Geschäft erhalten Sie von uns ein Basisinformationsblatt für verpackte Anlageprodukte, insbesondere für Zertifikate und Versicherungsanlageprodukte. Das Basisinformationsblatt wird vom Hersteller eines Produktes nach einem von der europäischen Regelung vorgegebenen Standard erstellt. Sie können sich so noch genauer über das empfohlene Produkt informieren. Ab 01.01.2023 zählen hierzu auch Investmentfonds.

Details zum Basisinformationsblatt (PDF, 117 KB)

- Zielmarkt für Finanzinstrumente

Für jedes Finanzinstrument wird ein Zielmarkt festgelegt. Dieser beschreibt innerhalb einer Kundengruppe den typischen Endkunden, an den sich ein Produkt richtet. So können bereits im Vorfeld Finanzinstrumente ausgefiltert werden, die nicht zu Ihren Bedürfnissen passen.

TIPP: Sie wollen das künftig höhere Papieraufkommen vermeiden?

Nutzen Sie Ihr Persönliches Postfach über das HVB Direct Banking. Schon heute können Sie sich Ihre Wertpapierabrechnungen, Steuerinformations- und Orderbelege und Berichte dort einstellen lassen. Künftig wird Ihr Persönliches Postfach noch wichtiger. Beispielsweise auch für eine verzögerungsfreie Bereitstellung der oben genannten Basisinformationsblätter für verpackte Anlageprodukte.

Am besten gleich unter Services aktivieren. Ihr HVB Berater hilft Ihnen bei Bedarf gerne.

Vorab-Kosteninformation mit Auswirkung auf Rendite

Während eines Beratungsgesprächs, aber auch bei einer beratungsfreien Wertpapierorder erhalten Sie eine Vorab-Kosteninformation. Produkt- und Dienstleistungskosten werden Ihnen vor Ordererteilung ebenso offengelegt wie die Auswirkung der Kosten auf die Rendite. Dadurch können Sie leichter nachvollziehen, wie sich einzelne Kostenblöcke zusammensetzen und wie sich diese Kosten auf die Wertentwicklung der gewünschten Anlage auswirken können.

Besserer Schutz für Ihre Anlageentscheidung

- Das Beratungsprotokoll wird zur Geeignetheitserklärung

In der Beratung löst die Geeignetheitserklärung das bisherige Beratungsprotokoll ab. Die wichtigsten Daten der Anlageberatung werden für Sie schriftlich festgehalten. Ebenso wird dokumentiert, dass die empfohlene Anlage für Sie geeignet ist.

- Aufzeichnung von Telefongesprächen und weiteren elektronischen Kommunikationsmitteln

Wir sind jetzt verpflichtet, Ihre Gespräche mit uns aufzeichnen, sofern es sich bei den Gesprächen um eine Anlageberatung oder eine Ordererteilung im Bereich der Finanzinstrumente handelt. So können Sie später bei Bedarf die Kommunikation mit uns nachvollziehen.

TIPP: Sie wünschen keine Aufzeichnung?

Wenden Sie sich für Beratungsgespräche und Ordererteilungen an Ihren Berater. Alternativ steht Ihnen auch eine Ordererteilung über Ihr HVB Direct Banking zur Verfügung.

Techniken zur Verwaltung der Zu- und Abflüsse durch Ausgabe und Rücknahme von Anteilen bei Investmentfonds (Liquiditätsmanagementtools)

Ziel des Einsatzes von Liquiditätsmanagementtools bei Investmentfonds ist es, dass Investmentfonds besser auf verstärkte Ausgabe- oder Rückgabeverlangen oder besondere Marktbedingungen reagieren können. Es sind insbesondere die folgenden Liquiditätsmanagementtools zu berücksichtigen:

a) Rückgabefrist

Die Anlagebedingungen eines Fonds können vorsehen, dass die Rückgabe von Anteilen zwar unwiderruflich erklärt werden muss, aber dennoch erst nach Ablauf einer Rückgabefrist erfolgt. Diese Rückgabefrist darf längstens einen Monat betragen. Bei Spezial-AIF kann eine längere Rückgabefrist vorgesehen werden.

Der Anleger muss die Rückgabe unwiderruflich erklären und kann während der Rückgabefrist nicht mehr über die Anteile verfügen.

Infolgedessen müssen Anleger zunächst berücksichtigen, dass sie bei einer Rückgabe ihrer Anteile am jeweiligen Fonds deren Gegenwert jedenfalls nicht unverzüglich ausbezahlt erhalten. Überdies haben sie das Risiko zu tragen, dass die Rückgabe möglicherweise nur zu einem Anteilwert erfolgt, der – unter Umständen deutlich – unterhalb desjenigen Wertes liegt, den die Anteile zu dem Zeitpunkt aufwiesen, als der Anleger seine Rückgabeerklärung abgegeben hat. Maßgeblich für die Bemessung ist der Wert der Fondsanteile zu dem Zeitpunkt, an dem die Rückgabe tatsächlich erfolgt.

b) Möglichkeit einer Rücknahmebeschränkung

Die Anlagebedingungen eines Fonds können vorsehen, dass die jeweilige Kapitalverwaltungsgesellschaft die Rücknahme von Anteilen beschränken kann, wenn die Rückgabeverlangen der Anleger einen bestimmten Schwellenwert übersteigen. Eine derartige Beschränkung der Rücknahme darf längstens für 15 Arbeitstage gelten. Die Rücknahme von Anteilen darf beschränkt werden, wenn die Vermögensgegenstände des Fonds andernfalls nicht mehr angemessen im Interesse der Gesamtheit der Anleger liquidiert werden können, um die Rückgabeverlangen der Anleger zu erfüllen. Über eine Beschränkung der Rücknahme von Anteilen sowie deren Aufhebung hat die jeweilige Kapitalverwaltungsgesellschaft unverzüglich auf ihrer Internetseite zu informieren.

Insofern müssen Anleger zunächst berücksichtigen, dass die Rücknahme ihrer Anteile am jeweiligen Fonds möglicherweise nicht, nicht zum gewünschten Termin oder nur teilweise erfolgt, Anleger ggf. also nicht alle Fondsanteile, die sie zurückgeben wollten, zum gewünschten Zeitpunkt zurückgeben können. Überdies haben sie das Risiko zu tragen, dass die Rücknahme möglicherweise nur zu einem Anteilwert erfolgt, der – unter Umständen deutlich – unterhalb desjenigen Wertes liegt, den die Anteile zu dem Zeitpunkt aufwiesen, als der Anleger seine Rückgabeerklärung abgegeben hat.

Einzelheiten dazu, wie die Rücknahmebeschränkungen eingesetzt werden können und deren Modalitäten sind, enthält der Verkaufsprospekt des jeweiligen Fonds.

c) Möglichkeit des Swing Pricings

Die Anlagebedingungen eines Fonds können vorsehen, dass ein sogenanntes „Swing Pricing“ erfolgen kann. Durch Swing Pricing können durch Rückgabe- oder Ausgabeverlangen von Fondsanteilen verursachte Transaktionskosten bei der Berechnung des Ausgabe- oder Rücknahmepreises berücksichtigt werden. Dies bedeutet, dass die Kapitalverwaltungsgesellschaft das Recht hat, den Ausgabepreis zu erhöhen bzw. den Rücknahmepreis abzusenken, damit die bereits oder die weiterhin investierten Fondsanleger mit den Transaktionskosten nicht übermäßig belastet, sondern diese vielmehr verursachergerecht verteilt werden.

Berücksichtigt werden diese Transaktionskosten gegebenenfalls, indem ein modifizierter Nettoinventarwert berechnet wird und die durch den Überschuss an Rückgabe- oder Ausgabeverlangen verursachten Transaktionskosten dabei mit einbezogen werden. Bei der Berechnung des Rücknahme- oder des Ausgabepreises wird dann dieser modifizierte Nettoinventarwert zu Grunde gelegt. Aus Anlegersicht wird er nachteilig von dem – nicht modifizierten – Nettoinventarwert abweichen. Geben Anleger Anteile zurück, werden diese bei Berücksichtigung des Swing Pricing mithin zu einem geringeren Rücknahmepreis abgerechnet, und wenn Anleger Anteile erwerben wollen, wird der Ausgabepreis etwas höher liegen, als wenn ein Swing Pricing nicht berücksichtigt worden wäre.

Dabei können die Anlagebedingungen eines Fonds ein vollständiges oder teilweises Swing Pricing vorsehen. Um ein vollständiges Swing Pricing handelt es sich, wenn diese Methode bei der Rücknahme und Ausgabe von Anteilen stets angewandt wird. Demgegenüber geschieht dies nur teilweise, wenn das Swing Pricing erst bei Überschreiten eines in den Anlagebedingungen festgelegten Schwellenwerts berücksichtigt wird.

Anlagebedingungen können dabei auch Vorgaben enthalten, um wieviel Prozent maximal der Nettoinventarwert erhöht oder abgesenkt werden kann, wenn ein Swing-Pricing zur Anwendung kommt. Unter außergewöhnlichen Umständen können diese Sätze jedoch überschritten werden.

d) Liquiditätsmanagementtools ausländischer Fonds

Auch ausländische Fonds können diese oder ähnliche Liquiditätsmanagementtools einsetzen, die Voraussetzungen und/oder Maßnahmen können im Einzelnen jedoch abweichen. Einzelheiten hierzu enthalten jeweils die Verkaufsprospekte der Fonds.

Die gesetzlichen Regelungen für die Rückgabe von offenen Immobilienfonds bleiben hiervon unberührt.

ESG MIFID - Nachhaltigkeit in der Anlageberatung

Die EU will das Thema Nachhaltigkeit auch bei der Geldanlage verankern und nimmt dazu die Banken in die Pflicht. Sie müssen ab August 2022 im Rahmen der Finanzberatung ihre Kunden danach fragen, ob, und wenn ja, welche Nachhaltigkeitspräferenzen sie bei ihrer Geldanlage haben. Das Dreieck der Geldanlage von Rendite, Sicherheit und Liquidität wird somit um die zusätzliche Dimension Nachhaltigkeit erweitert.

Schon bisher waren Anlageberater dazu verpflichtet, im Gespräch mit den Kunden Informationen über Anlageziele, Risikobereitschaft, finanzielle Verhältnisse oder Kenntnisse und Erfahrungen abzufragen und bei der Anlageberatung zu berücksichtigen. Ab August 2022 kommt eine weitere Frage hinzu: Möchten Sie Ihr Geld nachhaltig anlegen und, wenn ja, in welcher Ausprägung? Das schreibt der Gesetzgeber den Banken im Rahmen eines erweiterten Beratungsprozesses vor1. Sie als Kunde können Auskunft darüber geben, inwiefern ESG-Kriterien bei ihrer Kapitalanlage eine Rolle spielen. ESG steht dabei für Environment, Social and Governance. Es geht also darum zu erfahren, inwieweit Anleger die Kriterien Umwelt, Soziales und verantwortungsvolle Unternehmensführung bei ihren Investments berücksichtigen wollen.

Diese zusätzliche Dimension bei der Anlageberatung hat für Sie gleich mehrere Vorteile: Durch die regulatorischen Anforderungen wird sichergestellt, dass Kapitalanlagen künftig einer Nachhaltigkeitskategorie zugeordnet werden, um die Transparenz und Vergleichbarkeit für Sie als Anleger zu erhöhen. Anhand dieser klaren Regeln soll vermieden werden, dass Angebote als nachhaltig beworben werden, die dieses Versprechen gar nicht einlösen können. Und nicht zuletzt können Sie als Anleger:in, wenn Sie gut über die ökologischen und sozialen Auswirkungen ihrer Investments Bescheid wissen, dazu beitragen, die Welt in ihrem Sinne ein Stück weit besser zu machen.

Hinter der erweiterten Beratung steht die Grundidee, Kapitalströme hin zu nachhaltigeren Unternehmen zu lenken. Hierfür bedarf es eines einheitlichen Klassifizierungssystems für die Nachhaltigkeitsbewertung.

Ihre im Beratungsgespräch festgelegte Nachhaltigkeitspräferenz gibt den Rahmen für Empfehlungen von Finanzinstrumenten vor. Denn ergänzend zu den bisherigen Geeignetheitskriterien sollen passende Produkten wie Fonds, Aktien oder Anleihen nach Möglichkeit auch die Nachhaltigkeitspräferenz erfüllen. Sie als Anleger:in können dabei aus verschiedenen Ausprägungen einer Nachhaltigkeitspräferenz wählen. Dabei werden Ihnen 4 Kategorien vorgestellt, die in unterschiedlicher Form den Nachhaltigkeitsaspekt berücksichtigen.

1 Grundlage für die Abfrage der Nachhaltigkeitspräferenz bildet die delegierte Verordnung der EU-Finanzmarktrichtlinie MiFID II. Das Kürzel steht für „Markets in Financial Instruments Directive“ (Richtlinie über Märkte für Finanzinstrumente) und regelt seit 2018 den Handel mit Wertpapieren. Sie soll den Verbrauchern mehr Transparenz und Schutz bei Wertpapieranlagen verschaffen.

Kategorie A: Ökologisch nachhaltige Investitionen gemäß der EU-Taxonomie

Der Nachhaltigkeitsaspekt ist hier am spezifischsten verankert, weil nur solche Finanzprodukte berücksichtigt werden, die einen Mindestanteil (größer 0%) in ökologisch nachhaltige Investitionen anlegen. Ausschlaggebend für die Beurteilung ist die Taxonomie-Verordnung der EU, die Wirtschaftsaktivitäten nach ihrer Nachhaltigkeit klassifiziert. Taxonomiekonform ist demnach eine Wirtschaftsaktivität, wenn sie einen wesentlichen Beitrag zu mindestens einem von insgesamt sechs Umweltzielen leistet, ohne den anderen Zielen signifikant zuwiderzulaufen. Gleichzeitig müssen gewisse Mindestanforderungen etwa in Bezug auf soziale Belange und Menschenrechte erfüllt werden.

Die 6 Ziele der EU-Taxonomie

Um nach der EU-Taxonomie-Verordnung als nachhaltige wirtschaftliche Tätigkeit eingestuft zu werden, muss ein Unternehmen nicht nur einen Beitrag zu mindestens einem Umweltziel leisten, sondern darf auch gegen die anderen nicht verstoßen. Eine Tätigkeit, die darauf abzielt, das Klima zu schützen, aber gleichzeitig die Biodiversität negativ beeinflusst, kann somit nicht als nachhaltig eingestuft werden.

Bisher liegen nur für die Umweltziele Klimaschutz und Anpassung an den Klimawandel genaue Spezifikationen vor, beispielsweise welche CO2-Grenzwerte erfüllt werden müssen. Ein typisches A-Produkt sind Green Bonds (grüne Anleihen), deren Emissionserlöse ausschließlich ökologischen Projekten zugutekommen. Angesichts der engen Auslegung von Nachhaltigkeit fallen derzeit in die Kategorie A nur wenige Produkte, was die Diversifikation innerhalb eines Portfolios erschwert.

Infobox: Die Taxonomie in der praktischen Anwendung

Kategorie B: Positiver Beitrag zu ökologischen oder sozialen Nachhaltigkeits-Zielen

Finanzinstrumente der Kategorie B weisen einen Mindestanteil (größer 0%) in ökologische und/oder soziale Investitionen im Sinne der Offenlegungs-Verordnung SFDR (Sustainable Finance Disclosure Regulation) der EU aus. Diese können auch durch SDGs (Sustainable Development Goals) ersetzt werden, insofern diese einen positiven Beitrag leisten und kein Mindestanteil in nachhaltigen Investitionen i.S.d. SFDR vorliegt.

Nachhaltig sind in diesem Sinne Investitionen in eine wirtschaftliche Tätigkeit, die dazu beitragen, ein Umwelt- oder soziales Ziel zu erreichen, ohne andere derartige Ziele zu verletzen. Dabei sind keine spezifischen Umwelt- oder Sozialziele definiert. Effiziente Ressourcennutzung, Abfallvermeidung oder die Vermeidung von Treibhausgasemissionen fallen genauso in diese Kategorie wie die Berücksichtigung biologischer Vielfalt sowie Investitionen zur Bekämpfung von sozialen Ungleichheiten oder zugunsten wirtschaftlich oder sozial benachteiligter Bevölkerungsgruppen.

Kategorie C: Berücksichtigung nachteiliger Auswirkungen auf Nachhaltigkeitsfaktoren

Die dritte und größte Kategorie umfasst Finanzinstrumente, die darauf abstellen, die wichtigsten nachteiligen Auswirkungen auf Nachhaltigkeitsfaktoren zu berücksichtigen und bestenfalls zu verringern. Dazu müssen Unternehmen oder Emittenten auf ihren Webseiten, in vorvertraglichen Informationen und in regelmäßigen Reports erläutern, wie sie Nachhaltigkeitsrisiken bei ihren Investmententscheidungen berücksichtigen. Es geht also um die Frage, inwieweit sich die Anlageprodukte negativ auf die Umwelt, auf soziale und Arbeitnehmerbelange oder die Menschenrechte auswirken können.

Die Orientierung erfolgt anhand der sogenannten Principal Adverse Impacts (PAIs oder nachteilige Auswirkungen auf Nachhaltigkeitsfaktoren). Sie umfassen 18 verpflichtende sowie 46 zusätzlich optionale Leistungskennzahlen aus den Bereichen Umwelt, Soziales und Unternehmensführung (genauer: Umwelt, Sozial- und Arbeitnehmerbelange, Menschenrechte und/ oder Korruptions- und Bestechungsbekämpfung).

Die Einstufung und Überwachung, inwieweit die Nachhaltigkeitskriterien erfüllt sind, erfolgt in der Regel in Zusammenarbeit mit speziellen Ratingagenturen. Sie beurteilen zum Beispiel den CO2-Ausstoß von Ländern oder Unternehmen, überprüfen die Lieferketten oder analysieren, ob ein Unternehmen die Regeln der guten Unternehmensführung beachtet. Die Ratings haben den Vorteil, dass sie transparente Informationen zu den Finanzinstrumenten liefern und bezüglich der Nachhaltigkeit gut vergleichbar sind.

Kategorie N: Finanzinstrumente, die nicht als A, B, oder C-Produkte klassifiziert sind

Selbstverständlich müssen Kunden keine der drei Möglichkeiten A, B und/oder C wählen, wenn für sie Nachhaltigkeit bei der Kapitalanlage keine Rolle spielt. Dann steht ihnen wie bisher das gesamte Anlageuniversum zur Verfügung, und die Wahl richtet sich insbesondere nach den Kriterien Rendite, Sicherheit und Liquidität.

Die HypoVereinsbank hat zu den regulatorisch vorgeschriebenen Bedingungen zusätzlich noch Ausschluss- und Mindestkriterien ergänzt, die sich aus dem deutschen Bankenstandard bzw. den Richtlinien der UniCredit-Gruppe speisen. Mit dieser Erweiterung werden kontroverse Geschäftsfelder und Praktiken ausgeschlossen wie z.B. bestimmte Waffenhersteller oder Atomenergie.

Klar sollte aber sein: Bei der Abfrage der Nachhaltigkeitspräferenz geht es nicht darum, die Anleger zu ihrem Glück zu zwingen. Vielmehr sollte man es als Chance sehen, Kapitalanlagen als einen Baustein zu mehr Nachhaltigkeit in das eigene Handeln zu integrieren.

MIFID für CIB-Kunden

MiFID / MiFIR ist ein regulatorisches Rahmenwerk, das europaweit hohe Standards für den Anlegerschutz setzt und darüber hinaus den Handel mit Finanzinstrumenten regelt und harmonisiert. MiFID II ist die Überarbeitung und Fortschreibung von MiFID I aufgrund veränderter Marktstrukturen als Folge der Finanzkrise und soll insbesondere die Transparenz in den Märkten sowie die Effizienz und Integrität der Finanzmärkte erhöhen.

Die MiFID II Richtlinie / MiFIR-Verordnung enthalten strengere Regeln für den Vertrieb von Finanzprodukten zum Schutz der Anleger und werden zum 3. Januar 2018 umgesetzt.

Es handelt sich nicht um Änderungen im Produkt- und Dienstleistungsangebot der UniCredit Bank GmbH.

Kostentransparenz im Zusammenhang mit der europäischen Finanzmarktregulierung (MiFID II)

Zielgruppe der folgenden Informationen sind MiFID Anleger.

Gemäß der MiFID II-Verordnung stellt Ihnen die UniCredit Bank GmbH im Folgenden eine Übersicht mit Kosteninformationen zur Verfügung. Die Kosteninformationen sollen Sie vorab über alle Kosten und Nebenkosten informieren, die im Zusammenhang mit der Ausführung eines Geschäfts in Finanzinstrumenten zu erwarten sind. Diese ersetzen oder ändern in keiner Weise unsere HIER verfügbaren Allgemeinen Geschäftsbedingungen.

Offenlegung von Kosten und Nebenkosten

Kosten und Nebenkosten lassen sich unterteilen in:

- Kosten des Finanzinstruments

- Kosten für Wertpapierdienstleistungen und/oder Nebenleistungen

- Zahlungen Dritter (Zuwendungen)

Sofern Zahlungen Dritter vorliegen, werden diese als Teil der Kosten für Wertpapierdienstleistungen gesondert ausgewiesen. Die aggregierten Kosten und Nebenkosten werden sowohl als Geldbetrag in Euro als auch als Prozentsatz angegeben, basierend auf einem angenommenen Nominalbetrag. Die Kosten sind in aggregierter Form dargestellt und lassen sich in anfängliche und laufende Kosten sowie Ausstiegskosten unterteilen.

Die Angaben zu Kosten und Nebenkosten basieren auf Schätzungen, die unter normalen Marktbedingungen gelten, und auf der Grundlage von Erfahrungen und Marktpraktiken der Vergangenheit ermittelt werden. Alle Informationen werden auf dem neuesten Stand gehalten.

Bei OTC-Derivaten beziehen sich die Kosten und Nebenkosten grundsätzlich nur auf die Kosten des Finanzinstruments. Laufende Kosten und Ausstiegskosten entfallen, da davon ausgegangen wird, dass OTC-Derivate bis zur Fälligkeit gehalten werden. Die Höhe der Kosten und Nebenkosten hängen davon ab, ob OTC-Derivate im Rahmen eines Besicherungsvertrags (besichert) oder unbesichert gehandelt werden. Weitere Informationen entnehmen Sie bitte Ihrem individuellen Besicherungsvertrag oder wenden Sie sich bitte an Ihren persönlichen Ansprechpartner der UniCredit Bank GmbH.

In der Kostenübersicht unten finden Sie Tabellen zu allen Kosten und Nebenkosten, gegliedert nach Produktgruppen, Laufzeiten und Währungen. Die Kosten und Nebenkosten basieren auf dem jeweils in der Tabelle angegebenen Nominal bzw. Bezugsbetrag und gelten unter normalen Marktbedingungen.

Sollten Sie weitere Informationen zu Produkten und Dienstleistungen benötigen, wenden Sie sich bitte an Ihren persönlichen Ansprechpartner der UniCredit Bank GmbH.

Das detaillierte Reporting gemäß RTS 27 und RTS 28 finden Sie hier.

Das Reporting für RTS27 ist seit dem Q1/2021 ausgesetzt.

LEI (Legal Entity Identifier) der UniCredit Bank GmbH

Anbei finden Sie die LEI der UniCredit Bank GmbH: 2ZCNRR8UK83OBTEK2170

Hier einige ausgewählte Grundsatzdokumente der UniCredit Bank GmbH zu wichtigen Themenbereichen der MIFID II Regulierung:

Informationen zu Geschäften in Finanzinstrumenten

Generelle Regeln zum Umgang mit Interessenkonflikten

Ausführungsgrundsätze für Geschäfte in Finanzinstrumenten - Gültig ab 01.10.2025

Die Zuteilungsgrundsätze sind nur in englischer Sprache verfügbar und finden Sie hier.

Die UniCredit Bank GmbH ist systematischer Internalisierer (SI) gemäß Art. 4 Abs. 1 Nr. 20 MiFID II für die folgenden Gruppen von Finanzinstrumenten oder Untergruppen davon

- Aktien (SHR): nur ausgewählte Aktien mit Zulassung an einem europäischen Handelsplatz

- Verbriefte Derivate (SDR): alle von UniCredit Bank GmbH emittierten strukturierten Derivate

- Anleihen (BON): Alle Anleihen, inkl. Wandelanleihen

- Strukturierte Finanzprodukte (SFP): Alle strukturierten Finanz Produkte (Wertpapierart ABS-Wertpapiere)

- OTC-Derivative (DER): Alle Zins- und Devisen OTC-Derivate

Dazu hat die UniCredit Bank GmbH die erforderliche Registrierung bei der BaFin vorgenommen.

Diese Finanzinstrumente sind über elektronische Handelsplattformen und/oder over-the-counter handelbar. Eine künftige Aufnahme von weiteren Produkten wird von der UniCredit Bank GmbH kommuniziert.

Die UniCredit Bank GmbH wird die regulatorischen Verpflichtungen zur Handelstransparenz über den APA/ARM Deutsche Börse (Delegierte Verordnung (EU) 2017/583 und 2017/587 der Kommission / Artikel 20 und 21 MiFIR) sowie die Veröffentlichung der vierteljährlichen Berichte über die Ausführungsqualität (Delegierte Verordnung (EU) 2016/3333 zur Ergänzung der Richtlinie 2014/65/EU) auf ihrer Internetseite https://www.hvb.de/mifid sicherstellen.

Die relevanten Kennungen der UniCredit Bank GmbH sind:

MIC Code: UCDE

LEI: 2ZCNRR8UK83OBTEK2170

Die Bedingungen und Zugang zu den Kursofferten nach Artikel 14 und Artikel 18 MiFIR wird durch folgende Geschäftspolitik geregelt:

Nach Artikel 30 Absatz 1 MiFIR sind indirekte Clearingvereinbarungen für börsengehandelte Derivate zulässig, sofern durch diese Vereinbarungen i) das Risiko der Gegenpartei nicht steigt und ii) sichergestellt ist, dass die Gegenpartei einen ebenso hohen Schutz genießt, wie er direkten Kunden nach den Artikeln 39 und 48 der Verordnung (EU) Nr. 648/2012 des Europäischen Parlaments und des Rates vom 4. Juli 2012 über OTC-Derivate, zentrale Gegenparteien und Transaktionsregister (EMIR) garantiert wird.

Detailed information you will find here.

Alle Produkte der UniCredit Bank GmbH durchlaufen einen Neuproduktgenehmigunsprozess. Dieser gewährleistet, dass die Produkte den regulatorischen Anforderungen (inkl. der Produktüberwachung gemäß MiFID II) entsprechen; insbesondere in Bezug auf die Definition und die Genehmigung des Zielmarktes und der Vertriebsstrategie, dem Management von Interessenskonflikten, der Bewertung von Verlustrisiken (Szenarioanalysen), der Bewertung angemessener Kostenstrukturen und von Ereignissen, die das potentielle Risiko für Investoren wesentlich beeinflussen könnten.

Restrictions on the promotion, offering, distribution and sale of contingent convertible securities ("CoCos") to retail investors

Some regulatory authorities in various jurisdictions have adopted or published laws, regulations or guidances with respect to the offer and/ or sale of contingent convertible securities. In particular UniCredit Bank GmbH is required to comply with the rules set out in the Temporary Marketing Restriction (Contingent Convertible Securities) Instrument 2014, imposed by the U.K. Financial Conduct Authority, which took effect on 1 October 2014 (as amended or replaced from time to time, the "TMR Rules").

Under these rules certain contingent write-downs or convertible securities must not be sold to retail clients in the EEA. Furthermore, nothing may be done that would or might result in the buying of such securities or the holding of a beneficial interest in such securities by a retail client in the EEA (in each case within the meaning of the TMR Rules), other than in accordance with the limited exemptions set out in the TMR Rules.

When offering or selling the securities to you, UniCredit Bank GmbH will assume that,

- you are not a retail client in the EEA (as defined in the TMR Rules);

- whether or not you are subject to the TMR Rules, you will not sell or offer the securities to retail clients in the EEA or do anything (including the distribution of the attached document(s)) that would or might result in the buying of the securities or the holding of a beneficial interest in the securities by a retail client in the EEA (in each case within the meaning of the TMR Rules), other than in circumstances that do not give rise to a contravention of the TMR Rules and

- you will at all times comply with all applicable laws, regulations and regulatory guidance (whether inside or outside the EEA) relating to the promotion, offering, distribution and/or sale of the securities, including any such laws, regulations and regulatory guidance relating to determining the appropriateness and/or suitability of an investment in the securities by investors in any relevant jurisdiction.

Where acting as agent on behalf of a disclosed or undisclosed client when purchasing, or making or accepting an offer to purchase, the securities from the Issuer and/or UniCredit, the foregoing assumptions will be made with respect to both the agent and its underlying client.

UniCredit Bank GmbH will assume the above whenever UniCredit Bank GmbH offers and/ or sells securities to you.

For the avoidance of doubt: UniCredit Bank GmbH is not liable for any decision and/or investment made by you and you should diligently explore how the securities work and what the related risks are. UniCredit Bank GmbH is subject to regulation by the European Central Bank and the Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin).

UniCredit Bank GmbH

Weitere Informationen finden Sie hier.

Weitere Informationen finden Sie hier.

EMIR - Europäische Marktinfrastruktur Verordnung Obligatorische Publikationen

EMIR - Allgemeine Informationen:

UniCredit Bank GmbH ist eine finanzielle Gegenpartei im Sinne von EMIR mit der folgenden LEI (Legal Entity Identifier): 2ZCNRR8UK83OBTEK2170.

UniCredit Bank GmbH ist ein Finanzinstitut der Kategorie 1 im Sinne der Clearingpflicht für Zinsderivate in den Währungen EUR, GBP, JPY, USD, NOK, PLN und SEK. Sowie ein Finanzinstitut der Kategorie 2 im Sinne der Clearingpflicht für Kreditderivate.

Gemäß EMIR Artikel 36 (EU 2016/2251) erfüllt die UniCredit Bank GmbH ihre Ersteinschusspflicht ab 1. September 2018.

Schweizer FMIA

UniCredit Bank GmbH ist eine "Large Financial Counterparty (FC+)" im Sinne des "Swiss Federal Act on Market Infrastructures and Market Conduct in Securities and Derivatives Trading" vom 19. June 2015 ("FMIA").

Dodd-Frank

UniCredit Bank GmbH ist ein registrierter Swap Dealer ("SD") unter der Aufsicht der CFTC, sowie ein Mitglied der "National Futures Association" ("NFA").

Die folgenden Informationen richten sich nicht an Privatpersonen - diese sind von EMIR ausgenommen - sie sind bestimmt für Gegenparteien im Sinne von Artikel 2 (8)-(10).

Im Rahmen der Europäischen Marktinfrastruktur Verordnung 648/2012 vom 4.07.2012 (EMIR) müssen zentrale Gegenparteien (CCPs) und ihre Clearingmitglieder (CPs) ihren Kunden (FCs, NFCs) mindestens die Wahl zwischen einer Omnibus-Kunden-Kontentrennung und einer Einzelkunden-Kontentrennung anbieten.

Auf dieser Webseite finden Sie Informationen über diese Arten der Kontotrennung, den Absicherungsgrad sowie die damit verbundenen Kosten, Gebühren und Risiken.

Die UniCredit Bank GmbH ist nach EMIR Art. 39 Abs. 7 dazu verpflichtet, diese Informationen öffentlich zugänglich zu machen. Diese Veröffentlichungen werden von Zeit zu Zeit aktualisiert.

Bitte kontaktieren Sie Ihren Kundenbetreuer, falls Sie hierzu Fragen haben.

Weitere Informationen:

Informationsdokument zu den rechtlichen Rahmenbedinungen für die Kunden-Konten-Trennung

Pflichtveröffentlichung:

Angehängte gruppeninterne OTC-Derivate Geschäftsvolumen wurden von der Verordnung (EU) 648/2012 (Besicherungspflicht) nach Art. 11, Abs. 6 EMIR ganz befreit.

Further informations you will find here.

FATCA und CRS

Bei FATCA und CRS handelt es sich um internationale Verfahren zum Austausch von Informationen zu Finanzkonten.

Ziel ist es, Steuerehrlichkeit zu fördern und Steuertransparenz auf globaler Ebene zu schaffen.

Die Abkürzung FATCA steht für Foreign Account Tax Compliance Act. Die damit verbundenen Regelungen führen dazu, dass Deutschland – neben einer Reihe anderer Staaten – mit den USA im Austausch von Informationen zu Finanzkonten steht.

Mit CRS, dem Common Reporting Standard, wird erreicht, dass Deutschland und über 100 weitere Staaten – außer den USA – Finanzkonteninformationen gegenseitig austauschen.

Für Deutschland sind die maßgeblichen gesetzlichen Grundlagen für FATCA das Gesetz zum FATCA-Abkommen sowie die FATCA-USA-Umsetzungsverordnung (FATCA-USA-UmsV) und für CRS das Gesetz zum automatischen Austausch von Informationen über Finanzkonten in Steuersachen (FKAustG).

Zur Durchführung dieses Austauschs müssen Finanzinstitute sowohl nach FATCA als auch nach CRS Informationen zu ihren Kunden und deren Finanzkonten erheben. Dies erfolgt mittels der FATCA/CRS-Selbstauskunft.

Die Erhebung der erforderlichen Daten zur Durchführung des Austauschs von Informationen zu Finanzkonten zu FATCA und CRS erfolgt mittels der FATCA/CRS-Selbstauskunft. Aufgrund ihrer gesetzlichen Mitwirkungspflicht haben Sie als Kunde diese Selbstauskunft auszufüllen.

Wenn Sie die Selbstauskunft nicht richtig oder nicht vollständig erteilen oder eine Mitteilung der neu zutreffenden Angaben bei einer Änderung der Gegebenheiten nicht, nicht richtig, nicht vollständig oder nicht rechtzeitig machen, kann dies nach § 28 Absatz 1a FKAustG mit einer Geldbuße bis zu zehntausend Euro geahndet werden.

Sollten sich beim Ausfüllen der FATCA/CRS-Selbstauskunft Fragen ergeben, kontaktieren Sie bitte Ihren steuerlichen Berater, da die UniCredit Bank GmbH keine steuerliche Beratung leisten darf.

Formulare & Ausfüllhilfen zur FATCA/CRS-Selbstauskunft

Natürliche Personen / Individuals

Service-FATCA-CRS-Selbstauskunft-natuerliche-Personen-de (PDF, 141.97 KB)

Service-FATCA-CRS-Self-Certification-Individuals-en (PDF, 131.92 KB)

Juristische Personen / Legal Entities

Service-FATCA-CRS-Selbstauskunft-Juristische-Person-de (PDF, 706.11 KB)

Service-FATCA-CRS-Ausfuellhilfe-Juristische-Person-de (PDF, 122.87 KB)

Service-FATCA-CRS-Self-Certification-Legal-Entities-de (PDF, 698.90 KB)

Service-FATCA-CRS-filling-instruction-for-customers-Legal-Entities-en (PDF, 556.95 KB)

Sofern wir Sie brieflich um die Einreichung einer FATCA/CRS-Selbstauskunft gebeten haben, senden Sie diese bitte an die im Brief angegebene Adresse Ihres Kundenberaters zurück. Alternativ nutzen Sie bitte die folgende Postadresse der UniCredit Bank GmbH:

UniCredit Bank GmbH

Arabellastraße 12

81925 München

Sofern ein Kunde im Ausland steuerlich ansässig ist, werden bestimmte Daten wie z.B. Name, Adresse, Land der steuerlichen Ansässigkeit, Steueridentifikationsnummer (TIN) und Kontosaldo oder -wert zum Ende des jeweiligen Kalenderjahres zu einem festgelegten Stichtag des jeweiligen Folgejahres an das Bundeszentralamt für Steuern (BZSt) gemeldet.

Im Anschluss daran werden diese Daten vom BZSt bzgl. FATCA an die Steuerbehörde der USA, den IRS (Internal Revenue Service), und hinsichtlich CRS an die jeweiligen Steuerbehörden der teilnehmenden Länder weitergeleitet.

Video - FATCA kurz erklärt

Steuern

Hier haben wir Ihnen wichtige grundlegende Informationen zum Thema Steuern zusammengestellt.

- Basisprospekte (Base Prospectus) / Verkaufsprospekte

- Informationen zum Datenschutz

- Geschäftsbedingungen und Konditionen

- Mögliche Interessenkonflikte

- Conflict of Interest Policy: Generelle Regeln zum Umgang mit Interessenkonflikten

- Conflict of Interest Policy: English Version

Grundschuldbestellung

Anbei das Textmuster für die Bestellung einer Grundschuld beim Notar (Version: 001-01012021).

Das Textmuster ist mit einem Kennwort geschützt, dieses erhält der Notar direkt vom zuständigen Bankmitarbeiter.