Unternehmensnachfolge finanzieren – mit der passenden Lösung.

Ob Fördermittel, Beteiligungen oder Fremdkapital. Unsere Expert:innen entwickeln den Finanzierungsmix, der Ihre Unternehmensnachfolge möglich macht.

Persönliche Beratung

Warum Sie diesen Artikel über die Finanzierung der Unternehmensnachfolge lesen sollten:

Die Übergabe eines Unternehmens ist nicht nur emotional herausfordernd, sondern auch finanziell anspruchsvoll. Ob innerhalb der Familie, im Unternehmen selbst oder durch Verkauf an Dritte – jede Form der Unternehmensnachfolge erfordert eine sorgfältige Vorbereitung und eine individuell abgestimmte Finanzierungslösung.

Für Unternehmensnachfolger:innen ist es besonders wichtig, frühzeitig Klarheit über die verfügbaren Finanzierungsoptionen zu gewinnen und eine passende Strategie zu entwickeln.

"Nachfolge braucht Weitblick – und einen Finanzierungsmix, der zur Vision passt."

Leiter Spezialist:innen für Gründung und Nachfolge, HypoVereinsbank (HVB)

Der Finanzierungsmix: individuell, vielseitig und zukunftsorientiert.

Eine Unternehmensnachfolge lässt sich nur selten ausschließlich mit Eigenkapital realisieren. Umso wichtiger ist es, externe Finanzierungsquellen frühzeitig in den Blick zu nehmen.

Dabei geht es längst nicht nur um klassische Bankkredite: Eine ausgewogene Finanzierung kombiniert in der Regel Eigenkapital mit Förderkrediten, Zuschüssen und gegebenenfalls Beteiligungskapital – maßgeschneidert auf die jeweilige Situation und die Zukunftspläne der Nachfolger:innen.

Öffentliche Fördermittel gezielt und wirkungsvoll nutzen.

Förderkredite – etwa von der KfW oder regionalen Förderinstituten – sind ein zentraler Bestandteil einer erfolgreichen Finanzierung. Sie bieten oft besonders attraktive Konditionen und können die Umsetzung Ihrer Nachfolgepläne deutlich erleichtern.

Voraussetzung dafür ist eine sorgfältige Planung. Unsere Fördermittelexpert:innen unterstützen Sie dabei, Ihre Finanzierungsstrategie zu analysieren und eine passgenaue Förderstruktur zu entwickeln – individuell abgestimmt auf Ihre Ziele und Möglichkeiten.

"Vielfältige Fördermittel erleichtern die Finanzierung einer erfolgreichen Unternehmensnachfolge."

Leiter Fördermittelspezialist:innen, HypoVereinsbank (HVB)

Merkliste: Fördermittelarten

Sie möchten mehr über die Finanzierung der Unternehmensübergabe erfahren?

Möglichkeiten zur Finanzierung der Unternehmensnachfolge.

In bestimmten regionalen Fördergebieten, die wirtschaftlich strukturschwächer sind, bietet der Staat Zuschüsse von bis zu 35 Prozent der förderfähigen Investitionskosten an, die nicht zurückgezahlt werden müssen. Die Höhe des Zuschusses hängt u. a. ab von Standort und Größe des Unternehmens sowie Art und Zielsetzung der Investitionen.

Zu den Förderoptionen der Kreditanstalt für Wiederaufbau (KfW) zählen unter anderem der ERP-Gründerkredit StartGeld (für Gründungen bis EUR 125.000), der ERP-Förderkredit KMU (für Unternehmen mit weniger als 250 Beschäftigten), der „KfW-Förderkredit großer Mittelstand“ (für Unternehmen bis EUR 500 Mio Jahresumsatz) sowie Gründerkredite, Regionalförderungen und Programme der Landesförderinstitute.

Bei Beteiligungen von mittelständischen Beteiligungsgesellschaften oder so genannten Business Angels werden den Übernehmer:innen eigenkapitalähnliche Mittel zur Verfügung gestellt, ohne dass die Gesellschaften, die sich beteiligen, selbst aktiv ins Tagesgeschäft eingreifen. Da diese Unternehmen selbst erfolgreich und etabliert sind, können sie nicht nur finanziell, sondern auch fachlich unterstützen.

Bei der Finanzierung einer Unternehmensübergabe kann ein Teil des Kreditrisikos durch Risikoübernahmen abgesichert werden – etwa über Haftungsfreistellungen oder Bürgschaftsbanken. Dabei übernimmt ein Dritter (z. B. eine Bürgschaftsbank) einen Teil des Ausfallrisikos gegenüber der finanzierenden Bank. Das erleichtert insbesondere Nachfolger:innen mit wenig Sicherheiten den Zugang zu Krediten, weil die Bank entlastet wird und bereit ist, die Finanzierung dennoch zu gewähren.

Buy-out-Modelle: Wenn das Management übernimmt.

Neben der klassischen Unternehmensnachfolge innerhalb der Familie – etwa durch Vererbung, Schenkung oder Verkauf – gibt es eine weitere Option: die Übergabe an ein Management-Team. Diese Form der Nachfolge hat direkte Auswirkungen auf die Finanzierung.

Zwei Varianten stehen zur Verfügung:

- Management-Buy-out (MBO): Das bestehende Management übernimmt das Unternehmen. Vorteil: Die Führungskräfte kennen das Unternehmen, seine Prozesse und Mitarbeitenden bereits sehr gut.

- Management-Buy-in (MBI): Externe Manager:innen steigen neu ein und übernehmen die Leitung. Hier ist das Risiko höher, da das neue Team sich erst einarbeiten muss.

Finanzierung:

Buy-out-Modelle werden häufig durch eine Kombination aus Eigen- und Fremdkapital finanziert. Ergänzend kommen Beteiligungen von Professionellen Investoren, wie Family Offices zum Einsatz.

"Bei größeren Nachfolgelösungen zählt nicht nur die Finanzierung – sondern die strategische Passgenauigkeit für die nächste Generation."

Head of Competence Center Germany, HypoVereinsbank

DealSync – M&A neu gedacht für den Mittelstand.

DealSync aggregiert M&A-Interessen aus dem Netzwerk, prüft diese automatisiert und ermöglicht so passgenaue Matches – effizient, skalierbar und mit minimalem Aufwand für alle Beteiligten.

Private Equity.

Gerade Private-Equity-Lösungen eignen sich für größere mittelständische Unternehmen. Dabei kann die zweite Führungsebene eingebunden werden, während die bisherigen Eigentümer:innen eine beratende Funktion behalten. Dies fördert einen reibungslosen Übergang und sichert den Fortbestand des Unternehmens.

M&A-Finanzierung: Strukturierte Lösungen für größere Transaktionen.

Ab einem Kaufpreis von rund 20 Millionen Euro kommt bei Unternehmensübernahmen häufig eine strukturierte Akquisitionsfinanzierung zum Einsatz. Im Fokus steht dabei weniger die klassische Besicherung, sondern die Tragfähigkeit des Businessplans – insbesondere die Kapitaldienstfähigkeit und die Einhaltung definierter Finanzkennzahlen (Covenants).

Entscheidend ist die nachhaltige Ertragskraft des Zielunternehmens. Wer bislang eher intuitiv entschieden hat, muss nun einen belastbaren Businessplan vorlegen – denn ohne klare Zahlen und Perspektiven ist eine Akquisitionsfinanzierung nicht umsetzbar.

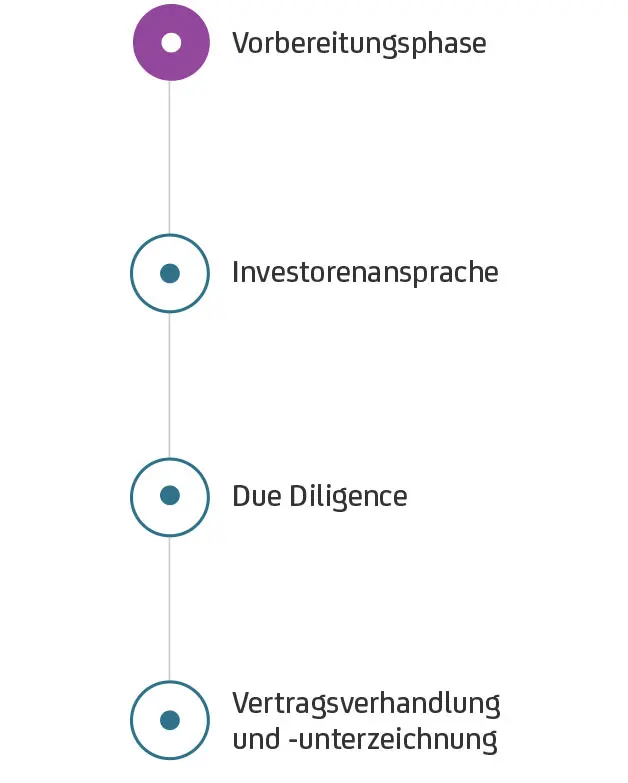

M&A-Prozess

Die HypoVereinsbank begleitet Unternehmen im kompletten M&A-Prozess.

Stiftungsmanagement – Nachfolge mit Weitblick gestalten.

Für Unternehmer:innen, die ihr Lebenswerk langfristig sichern und gleichzeitig gesellschaftliche Verantwortung übernehmen möchten, kann eine Stiftung eine sinnvolle Lösung im Rahmen der Nachfolgeplanung sein. Ob zur Bewahrung des Unternehmens, zur Förderung gemeinnütziger Zwecke oder zur strukturierten Vermögensweitergabe – das Stiftungsmanagement bietet vielfältige Möglichkeiten.

Die HypoVereinsbank begleitet ihre Kund:innen dabei umfassend: von der Gründung über die rechtliche und steuerliche Strukturierung bis hin zur professionellen Verwaltung des Stiftungsvermögens. Auch kleinere Beträge lassen sich über die HVB Stiftergemeinschaft wirkungsvoll einsetzen. So entsteht eine Nachfolgelösung, die nicht nur wirtschaftlich, sondern auch werteorientiert überzeugt.

Frühzeitig planen – nachhaltig übergeben.

Ganz gleich, welche Art der Nachfolge und damit verbundene Form der Finanzierung Sie anstreben: Eine rechtzeitige, professionelle Vorbereitung ist das A und O. Neben der Finanzierung sollten auch rechtliche, steuerliche und emotionale Aspekte berücksichtigt werden. Unsere Expert:innen begleiten Sie umfassend – von der Wahl des geeigneten Nachfolgemodells bis zur vollständigen Finanzierung der Übergabe.