Finanzielle Vorsorge: So schreiben Sie Ihr Testament richtig.

Den Nachlass regeln, Streit vermeiden – So geht's.

Beratungstermin vereinbaren

Warum Sie diesen Artikel lesen sollten:

Die Planung ihres Nachlasses schieben viele vor sich her. Das kann im Erbfall bei den Hinterbliebenen zu Liquiditätsrisiken, Vermögensverlust und Streit führen.

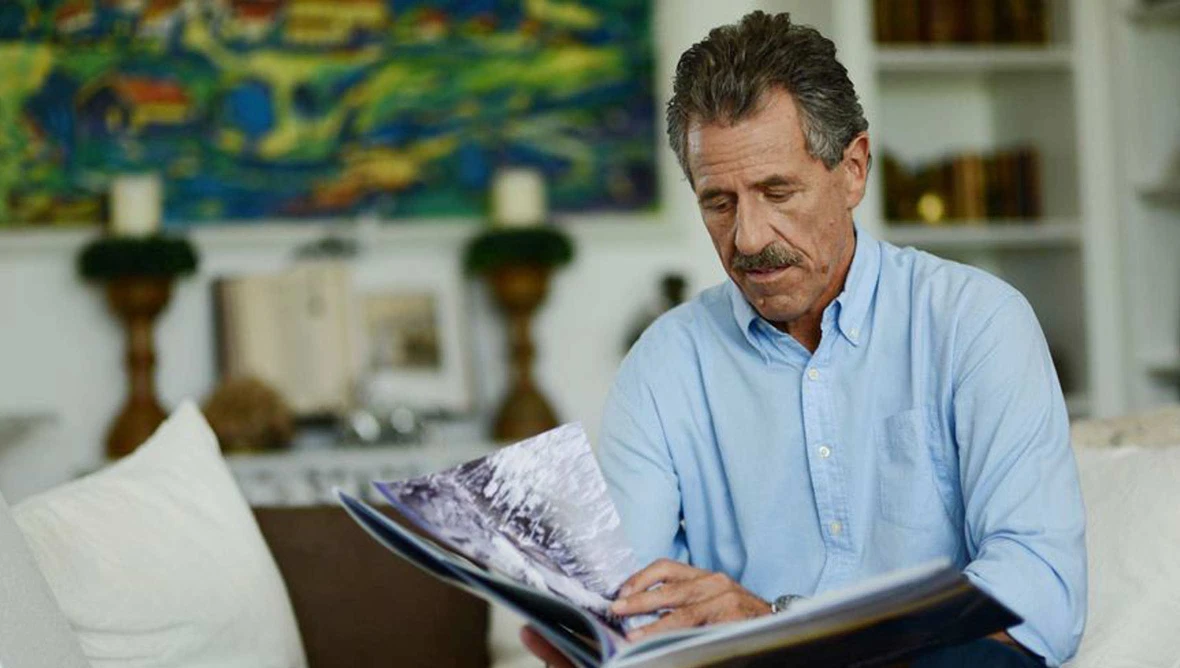

Es ist nicht die Kälte. „Auf dem Mount Everest spürt man vor allem eines: Ehrfurcht vor dem Leben.“ Am 18. Mai 2006 stand Karl Flock auf dem König der Berge, 8.848 Meter hoch. „Ein unglaublich bewegender Moment“, sagt der Orthopäde, Kniechirurg und Extrembergsteiger aus Weilheim in Oberbayern und betont die Unterstützung der einheimischen Bergführer. Für Flock sind sie „die wahren Helden des Mount Everest“. Nur wenige Tage vor seinem Aufstieg auf den Gipfel verunglückten drei Sherpas in der Todesfalle Nummer eins am Everest, dem Khumbu-Eisbruch, tödlich.

Gut zu wissen, dass alles geregelt ist.

Im Basislager am Mount Everest wurde Karl Flock mit der eigenen Sterblichkeit konfrontiert. Und erkannte, dass er für seine Tour an alles gedacht hatte – aber nicht an seine Familie, sollte das Undenkbare eintreten. Ein Wendepunkt in seinem Leben.

Plötzlich ein Unfall: Und dann?

Man muss kein Extrembergsteiger sein, um zu wissen, dass das Leben von einer Minute auf die andere vorbei sein kann oder plötzlich in völlig anderen Bahnen verläuft. Zum Beispiel durch einen Autounfall oder die Diagnose einer schweren Erkrankung. Und dann?

Mit dieser Frage wurde auch Flock im Basislager am Mount Everest konfrontiert. „Die Organisatoren der Expedition wollten wissen, wer für mich entscheidet, wenn ich selbst nach einem Unfall nicht mehr dazu in der Lage sein sollte“, sagt er. Er habe dann der Organisation gegenüber seiner Frau die entsprechende Vollmacht erteilt. Flock: „Damals ist mir bewusst geworden, dass ich auch daheim bisher keinerlei rechtliche Vorsorge getroffen hatte.“ Auch konnte er nicht mit Gewissheit sagen, wie groß sein Nachlass wäre, wenn er am Himalaya ums Leben kommen sollte. Bekommen Frau und Kinder im Erbfall überhaupt das, was ihnen zusteht?

Zurück in Deutschland, vereinbarte er mit den Nachlass- und Vorsorgeexperten der HypoVereinsbank (HVB) einen Beratungstermin. Er wusste bereits, dass seine Bank nicht nur seine privaten Finanzen optimiert, sondern auch kompetent in allen Fragen der Vermögensnachfolgeplanung ist.

Testament regelmäßig überprüfen.

Dabei geht es nicht nur um eine juristisch korrekte und steuerlich optimierte Nachfolgegestaltung. Eine letztwillige Verfügung, also ein Testament oder ein Erbvertrag, kann Wirkungen entfalten, die der Erblasser nicht beabsichtigt hat, nur weil sich zum Beispiel Vermögenswerte seit der Testamentserstellung verschoben haben. Auch deshalb betont Nadine Rompf, Spezialistin für Vermögensplanung bei der HVB: „Ein Testament gehört regelmäßig auf den Prüfstand. So wie ein Auto, das alle zwei Jahre zum TÜV muss.“ Und sie ergänzt: „Denn nicht nur die vorhandenen Vermögenswerte können sich ändern, sondern auch das Steuer- und Zivilrecht sowie die Familienverhältnisse.“ Es gebe zahlreiche Aspekte und Facetten zu beachten.

Merkliste: Vermögensnachfolgeplanung

Diese Fragen sollten Sie sich stellen:

- Welche wirtschaftlichen Auswirkungen hätte ein Erbfall in der Familie auf die Hinterbliebenen?

- Ist ausreichend Liquidität vorhanden, um Erbschaftsteuer und Pflichtteilforderungen zu tragen?

- Wer übernimmt vorhandene Verbindlichkeiten?

- Ist der Zugriff auf Konten und Depots für die Hinterbliebenen gewährleistet?

- Wie können die Erben sicher lebenslang versorgt werden?

- Und im Zeitalter der Digitalisierung immer wichtiger: Was wird aus Benutzerkonten und Daten im Internet?

Nadine Rompf möchte Menschen für das Thema Nachlassplanung, finanzielle Vorsorge und Absicherung sensibilisieren. „Jeder hat einen Grund, sich und andere abzusichern“, sagt sie. Dies betrifft Familien und eingetragene Lebenspartnerschaften ebenso wie Paare ohne Trauschein oder Alleinlebende. Zwar mache sich keiner gern Gedanken über Tod, Unfall und Krankheit, aber sie betont: „Je früher man mit der Planung beginnt, desto besser.“

Wer die emotionale Hürde überspringt, schafft für sich und Familienangehörige Sicherheit und Klarheit. Dabei geht es darum zu klären, woraus das Vermögen überhaupt besteht, wer davon was erhalten soll und was der optimale Weg zu diesem Ziel ist. Eine Möglichkeit ist die Vermögensübertragung durch eine Schenkung. Denn nach Ablauf von zehn Jahren sind Schenkungen innerhalb der persönlichen Freibeträge steuerfrei. Wer diese Frist mehrmals nutzt, kann Erbschaftsteuerlasten in erheblichem Umfang vermeiden.

Auf der Höhe.

Karl Flock, Orthopäde und Extrembergsteiger. Der Familienvater hat alles Wichtige in seinem Leben für seine Familie geregelt - und seitdem ein "enormes Wohlgefühl".

Der Orthopäde und Kniechirurg Karl Fock aus Weilheim in Oberbayern hat sich um seinen Nachlass gekümmert.

Als Extrembergsteiger wurde ihm am Mount Everest bewusst, dass er noch keine rechtliche Vorsorge getroffen hatte.

Nach seiner Rückkehr begann er seinen Nachlass so detailliert zu planen wie seine Bergtouren.

Karl Fock in seinem Arbeitszimmer: „Ich wollte Regelungen, die für Sicherheit und Klarheit sorgen“, sagt der Ehemann und dreifache Vater.

Wenn er jetzt die Fotos seiner früheren Touren ansieht und an die nächste denkt, weiß er: „Es ist ein enormes Wohlgefühl zu wissen: Alles ist geregelt.“

Erbrecht aus dem Jahr 1900.

Vermögensplanerin Rompf weist darauf hin, dass der Gesetzgeber im Erbrecht, das in großen Teilen mehr als 100 Jahre alt ist, klassische Familienverhältnisse unterstellt: verheiratet in erster Ehe, gemeinsame Kinder. „Wer in solchen Verhältnissen lebt und kein großes Vermögen besitzt, benötigt nicht unbedingt ein Testament oder einen Erbvertrag. Dann greift die gesetzliche Erbfolge.“ Das heißt: Stirbt ein Ehepartner, erben der hinterbliebene Partner und die gemeinsamen Kinder in Erbengemeinschaft das gesamte Vermögen des Verstorbenen. Andere Verwandte würden nur erben, wenn es diese Erben erster Ordnung nicht gäbe.

Das Problem: Laut Bundesministerium für Familie, Senioren, Frauen und Jugend sind heute bis zu 13 Prozent der Familien in Deutschland Stief- oder Patchworkfamilien. Dabei bringt mindestens ein Elternteil ein Kind aus einer früheren Beziehung in die neue Familie mit ein. Auch nichteheliche Lebensgemeinschaften und Familien mit Pflegekindern sind in der soziologischen Literatur unter diesen Begriff gefasst.

Ohne testamentarische Regelung würde im Erbfall das nicht leibliche Kind des Verstorbenen leer ausgehen. Das ist in der Regel nicht im Sinne des Erblassers sowie der übrigen Hinterbliebenen. Eine Gleichbehandlung der Kinder sollte das Ziel sein. Diese wird erreicht durch Adoption des Kindes oder eben durch ein Testament als Ausdruck dieses Willens. Beides muss zu Lebzeiten geregelt werden. Im Erbfall ist es für eine Korrektur zu spät.

Absicherung von Nachlass und Nachfolge.

Der promovierte Mediziner Flock lebt in klassischen Familienverhältnissen, sodass er für die finanzielle Absicherung seiner Frau und der drei erwachsenen Kinder nach seinem Tod nicht zwingend ein Testament benötigt. Gleichwohl möchte er auch hier eine Regelung, die für Sicherheit und Klarheit sorgt. „Ich möchte es richtig machen“, sagt er. Richtig heißt für ihn die Zuhilfenahme der Nachlassexperten der HVB sowie seines Steuerberaters und eines Notars, der für ihn das Testament bei der Notarkammer hinterlegt, sodass es im Erbfall immer auffindbar und für die relevanten Behörden zugänglich ist.

"Ich möchte es richtig machen."

Orthopäde und Extrembergsteiger

Plötzlich will jemand Geld.

Weitere Tücken einer Erbfolge ergeben sich aus dem gesetzlich garantierten Mindesterbrecht. Sofern eine Person über diesen so genannten Pflichtteilanspruch verfügt, muss dieser im Erbfall durch den beziehungsweise die Erben sofort beglichen werden – und zwar als Geldzahlung. Das ist ein Problem, wenn in der Erbmasse nicht ausreichend Liquidität vorhanden ist. Unter Umständen muss Sachvermögen aus dem Nachlass in Eile verkauft werden, was tendenziell den Verkaufspreis drückt.

Der Pflichtteilberechtigte kann seinen Anspruch – dieser beträgt grundsätzlich die Hälfte des Werts des gesetzlichen Erbteils – ab Kenntnis drei Jahre lang geltend machen. Dieser Anspruch besteht sogar dann, wenn der Erblasser ihn ausdrücklich enterbt hat. Und er hat Vorrang. „Der Pflichtteil kann wie ein Damoklesschwert über einer Erbschaft hängen“, weiß Nadine Rompf.

Merkliste: Der Erbfall - und was er wirtschaftlich bedeutet

Das Ergebnis sind Informationen zu folgenden Punkten:

- Gegenüberstellung Erbfalllasten – Erbfallliquidität

- Vermögenskontinuität

- Teilbarkeit des Nachlasses

- Reale Erbquoten

- Versorgung des Ehe-/Lebenspartners

- Versorgung weiterer Hinterbliebener

Die Analyse umfasst rechtliche Aspekte nur insoweit, als sie als Grundlage für die Vermögensplanung unverzichtbar sind. Weitergehende Rechtsdienstleistungen müsste der Kunde bei dem Steuerberater oder Rechtsanwalt seiner Wahl einholen.

Erbschaftsteuer als Liquiditätsrisiko.

Liquiditätsrisiken können sich bereits aus der Tatsache ergeben, dass Erbschaftsteuer an das Finanzamt überwiesen werden muss. Besteht das vererbte Vermögen überwiegend aus Immobilien, beträgt die Steuerschuld schnell mehrere Hunderttausend Euro. Auch in diesem Fall muss ein Erbe die Objekte womöglich zwangsverkaufen. Sofern sie in den Besitz einer Erbengemeinschaft übergegangen sind, muss diese den Verkauf einstimmig beschließen.

Zuvor muss der Erbe beziehungsweise müssen die Erben natürlich Zugriff auf das ererbte Vermögen haben. Dafür ist ein Erbschein vom Nachlassgericht, eine Abteilung des Amtsgerichts, notwendig. Den Schein erhält nur, wer sich als Erbe legitimiert hat. Und wieder gilt: Bei einer Erbengemeinschaft bedarf die Interessenwahrung grundsätzlich der Einstimmigkeit. Folglich ist eine Blockade nie auszuschließen – vor allem wenn man bedenkt, dass zwischen Miterben häufig ein gespanntes Verhältnis besteht.

Das Finanzamt stellt Forderungen.

Doch selbst wer glaubt, sein Erbe zu Lebzeiten gut geplant zu haben, kann auf Probleme stoßen. Dazu ein Beispiel: Auf dem Gemeinschaftskonto eines Ehepaares liegen 1,8 Millionen Euro, weil der Ehemann kürzlich seine Unternehmen verkauft hat. Sofern nichts anderes vereinbart wurde, nimmt das Finanzamt an, dass das Guthaben den Inhabern zu gleichen Teilen zusteht. Damit entsprechen 900.000 Euro einer unbeabsichtigten Schenkung an die Ehefrau.

Da der persönliche Schenkungssteuerfreibetrag der Ehefrau in Höhe von 500.000 Euro überschritten ist, droht eine Schenkungssteuerforderung von 60.000 Euro. Hinzu kommt: Der Freibetrag gilt auch im Erbfall. Das heißt: Stirbt der Ehemann innerhalb von zehn Jahren nach der unbeabsichtigten Übertragung, steht der Freibetrag – weil bereits genutzt – für die Erbschaftsteuer nicht mehr zur Verfügung.

Doch selbst ein korrekt aufgesetztes Testament kann sein Ziel verfehlen. Es ist beispielsweise möglich, dass in der letztwilligen Verfügung angeordnete Ausgleichsregelungen den belasteten Erben dazu zwingen, Teile des Nachlasses zur Unzeit zu veräußern, weil sich die Vermögensverhältnisse seit Testamentserstellung verändert haben. Oder: Das Testament sieht gleiche Quoten für alle Erben vor. Übersehen wird aber eine hoch dotierte Kapitallebensversicherung zugunsten eines Miterben, die von der letztwilligen Verfügung nicht erfasst ist.

Risiko Kapitallebensversicherung.

Eine Kapitallebensversicherung führt nicht selten auch aus einem anderen Grund zu einer bösen Überraschung: Wenn der Versicherungsnehmer nach seiner Scheidung versäumt, die bezugsberechtigte Person zu ändern. Dies ist in der Regel der Ehepartner. Wenn im Erbfall dann die inzwischen geschiedene Frau oder der geschiedene Mann das Kapital aus der Police ausgezahlt bekommt, mindert dies nicht nur den Nachlass, sondern führt bei den Hinterbliebenen zu herben Enttäuschungen.

„Ein Testament gehört regelmäßig auf den Prüfstand. So wie ein Auto, das alle zwei Jahre zum TÜV muss.“

Spezialistin für Vermögensplanung

Ich bin montags bis freitags von 9-16 Uhr für Sie erreichbar.

nadine.rompf@unicredit.de

Daher sollte rechtzeitig durch Anschreiben an den Versicherer die Bezugsperson geändert werden. An dieser Stelle muss an die klugen Worte der Vermögensplanerin Rompf erinnert werden: „Stellen Sie Ihr Testament regelmäßig auf den Prüfstand!"

Der Testamentsvollstrecker erhält den Betrieb

Möchte ein Erblasser die Ausführung seines letzten Willens absichern, kann er speziell dafür eine Person benennen. Dieser Testamentsvollstrecker betreibt dann in der Regel die Auseinandersetzung respektive Aufteilung des Nachlasses. Der Erblasser kann im Testament auch bestimmen, dass das Erbe für eine gewisse Zeit nicht aufgeteilt wird – zum Beispiel auf die Personen einer Erbengemeinschaft. Für Unternehmer kann dies eine Möglichkeit sein, den Geschäftsbetrieb zu erhalten.

Eine andere häufig genutzte Option ist die Einrichtung einer Stiftung. Bei diesem Wunsch stehen die Stiftungsexperten der HVB mit Rat und Tat zur Seite.

Merkliste: Stiftung

Im Mittelpunkt der Stiftung steht der Zweck - und der Stifter selbst.

Bereits zu Lebzeiten gründen Privatleute oder Unternehmer eine gemeinnützige Stiftung. Neben dem Wunsch, Gutes zu tun, kann beim Unternehmer auch der Erhalt des eigenen Unternehmens im Vordergrund stehen. Die Stiftung hält alle Anteile an dem Unternehmen.

Weil das Vermögen nicht auf nachfolgende Generationen aufgeteilt wird, bleibt es auf Dauer bestehen und finanziert aus den Erträgen gemeinnützige Zwecke.

Eine von Inhabern großer Unternehmen häufig gewählte Variante ist die Doppelstiftung, bei der die Geschäftsanteile auf eine Familienstiftung sowie eine gemeinnützige Stiftung übertragen werden. Auf diese Weise wird einerseits die unternehmerische Verantwortung bei der Familie gebündelt. Andererseits greifen die Steuervorteile für gemeinnützige Stiftungen.

Konkret: Bei der Übertragung von Vermögen kann die Erbschaft- oder Schenkungsteuer deutlich reduziert werden. Zudem zahlt eine gemeinnützige Stiftung aus ihren laufenden Erträgen grundsätzlich keine Körperschaftsteuer.

Der Erblasser kann dem Testamentsvollstrecker auch weitere Aufgaben übertragen – zum Beispiel, den Nachlass für eine bestimmte Zeit für den Erben zu verwalten. „Das kann zum Schutz des Erben vor sich selbst sinnvoll sein. Ein Minderjähriger etwa könnte der Versuchung erliegen, geerbte 100.000 Euro für schnöde Konsumzwecke zu verprassen“, sagt Nadine Rompf. In diesem Fall spricht man von Dauertestamentsvollstreckung. Die Dauertestamentsvollstreckung ist grundsätzlich für höchstens 30 Jahre nach dem Tod des Erblassers möglich.

Per Vollmacht den eigenen Willen bekunden.

Die bisherigen Ausführungen belegen: Die letztwillige Verfügung ist ein ganz zentraler Baustein in der Nachlassplanung. Damit diese den Bedürfnissen des Erblassers und der Hinterbliebenen entspricht, müssen die individuellen Verhältnisse analysiert und anschließend bedarfsgerechte Maßnahmen eingeleitet werden.

Neben Testament oder Erbvertrag gehören aber noch weitere Bausteine zum Bereich der rechtlichen Vorsorge. Dabei handelt es sich um schriftliche Vorgaben, die ebenfalls den Willen einer Person definieren, wenn diese selbst dazu nicht mehr in der Lage ist. Die Stichworte sind: Vorsorgevollmacht, Betreuungsverfügung und Patientenverfügung. Analog zum Testament gibt es auch für diese Urkunden ein Archiv: das zentrale Vorsorgeregister.

Merkliste: Vollmachten

Um jemanden rechtlich vertreten zu können, braucht es eine Vollmacht. Es gibt sie in mehreren Stufen:

Für die Regelung finanzieller Angelegenheiten ist eine Bankvollmacht sinnvoll. Mit ihr kann die Vertrauensperson über ein bestehendes Konto verfügen und die wichtigsten Geschäfte tätigen. Eine Depotvollmacht ist zu bedenken, wenn die Verfügungsgewalt über das Depot ansonsten ungeklärt ist. Gleiches gilt für Bankschließfächer.

Die HypoVereinsbank (HVB) stellt auf den Bedarf zugeschnittene Vollmachten für den Bankverkehr zur Verfügung.

Neben der Bankvollmacht gibt es eine allgemeine Vollmacht, mit der eine Person ermächtigt wird, in weiteren Vermögens- und/oder persönlichen Angelegenheiten für den Aussteller zu handeln – etwa Verträge zu kündigen oder gegenüber Behörden Erklärungen abzugeben.

Ermöglicht die Vollmacht eine rechtsgeschäftliche Vertretung in sämtlichen Vermögensangelegenheiten, so spricht man von einer Generalvollmacht.

Wird ein entfernter Verwandter oder der Lebensgefährte bevollmächtigt, sollte sich die Vollmacht auch auf das Recht auf Zugang zum Kranken und das Informationsrecht gegenüber Ärzten erstrecken, die für diese Person ansonsten nicht gewährleistet wären.

Wird die Vollmacht speziell für den Fall erteilt, dass der Vollmachtgeber nicht mehr in der Lage ist, seine Angelegenheiten selbst zu regeln, zum Beispiel nach einem Verkehrsunfall, so bezeichnet man sie als Vorsorgevollmacht.

Als Vertreter für den Patienten stimmt der Bevollmächtigte dann zum Beispiel der Verlegung in ein bestimmtes Krankenhaus zu. Dabei ist der Vertreter stets an den mutmaßlichen Willen des Kranken gebunden. Er muss sich fragen, wie wohl der Vollmachtgeber entschieden hätte, wenn er dazu in der Lage gewesen wäre.

Meist hat die Vorsorgevollmacht auch den Zweck, die gerichtliche Einsetzung eines Betreuers im Fall der Geschäftsunfähigkeit zu vermeiden. Denn unter Umständen bestimmt das Gericht eine Person, die den Verunglückten gar nicht kennt.

Falls es niemanden gibt, dem man eine Vollmacht übertragen kann, sollte zumindest eine Betreuungsverfügung erstellt werden. Hier nennt man eine Person, die der Richter bei seiner Wahl berücksichtigt, wenn sie dafür geeignet ist. Ergänzend zur Vorsorgevollmacht kann jeder Erwachsene eine Patientenverfügung erstellen. Sie ist nicht zwingend notwendig, aber empfehlenswert. In ihr hält der Verfügende schriftlich fest, welche konkreten medizinischen Handlungen er wünscht, wenn er selbst keine Entscheidungen mehr treffen kann.

Expertin Rompf hat hier schon die eine oder andere Überraschung erlebt. „Viele Menschen leben in dem Irrglauben, dass ihr Ehepartner Zugriff auf ihr Einzelkonto hat, falls sie selbst dazu nicht mehr in der Lage sind.“ Aber dem ist nicht so. Nur der Kontoinhaber darf über sein Geld verfügen. „Daher sollte eine Bankvollmacht der erste Schritt in Sachen rechtliche Vorsorge sein“, so Rompf. Sie gilt nicht nur, wenn der Vollmachtgeber seine Geschäftsfähigkeit verliert, sondern in der Regel auch über seinen Tod hinaus. Auf diese Weise stellt der Verstorbene sicher, dass sein hinterbliebener Partner Zugriff auf das Konto hat.

Merkliste: Vorsorge- und Generalvollmacht (Muster)

Beispiel für eine Vorsorge- und Generalvollmacht:

Ich, (Name, Geburtsdatum und Adresse), bevollmächtige hiermit (Name, Geburtsdatum, Adresse), mich in allen persönlichen und vermögensrechtlichen Angelegenheiten zu vertreten, soweit eine Vertretung gesetzlich zulässig ist.

Der Bevollmächtigte kann diese Vollmacht für vermögensrechtliche Angelegenheiten ganz oder teilweise auf einen Dritten übertragen. In persönlichen Angelegenheiten ist die Vollmacht hingegen nicht übertragbar. Von den Beschränkungen des § 181 BGB für Insich- oder Mehrvertretungsgeschäfte ist der Bevollmächtigte befreit. Diese Vollmacht gilt auch für den Fall, dass ich aufgrund einer psychischen Krankheit oder einer körperlichen, geistigen oder seelischen Behinderung ganz oder teilweise nicht mehr in der Lage bin, meine Angelegenheiten selbst zu besorgen.

Vorstehende Vollmacht ist im Außenverhältnis unbeschränkt erteilt. Im Innenverhältnis wird sie dahingehend eingeschränkt, dass von ihr nur für den Fall meiner Betreuungsbedürftigkeit im Sinne des § 1896 BGB oder mit meinem Einverständnis Gebrauch gemacht werden darf. Hinsichtlich der vermögensrechtlichen Angelegenheiten gilt die Vollmacht auch über meinen Tod hinaus.

Ort, Datum, Unterschrift

Auch an dieser Stelle stößt Nadine Rompf immer wieder auf eine weit verbreitete Unwissenheit: „Die wenigsten Menschen wissen, dass selbst der Ehepartner, ein Elternteil oder erwachsene Kinder nichts für den Patienten entscheiden dürfen, wenn dieser nicht mehr ansprechbar ist und keine Vorsorge getroffen hat.“ Eine Ausnahme bildet das Notvertretungsrecht für Ehegatten/Lebenspartner, wenn ein Ehegatte/Lebenspartner aufgrund von Bewusstlosigkeit oder Krankheit seine Angelegenheiten der Gesundheitssorge nicht mehr besorgen kann. Das Notvertretungsrecht ist zeitlich begrenzt auf maximal sechs Monate.

Der Grund ist Artikel 2 des Grundgesetzes: „Jeder hat das Recht auf Leben und körperliche Unversehrtheit.“ Weil eine Heilbehandlung einen Eingriff in die Unversehrtheit bedeutet, kann nur der Patient oder sein Vertreter einwilligen.

Merkliste: Digitaler Nachlass

Die große Mehrheit der Bundesbürger hat irgendwo ein elektronisches Postfach. Hinzu kommen bei immer mehr Menschen Benutzerkonten für soziale Medien wie Facebook, Instagram, Snapchat, Xing oder LinkedIn. Nach dem Tod des Benutzers bleiben sie bestehen. Die Rechte gehen an die Erben über. Auch dieser Nachlass kann im Rahmen einer Vollmacht geregelt werden. Zumindest sollten Benutzer angeben, wo die Zugangsdaten zur eventuellen Löschung eines E-Mail-Kontos oder Profils hinterlegt sind.

Ein Wohlgefühl: Alles ist geregelt

Genau dieser brutalen Realität sah sich der Extrembergsteiger Flock am Mount Everest ausgesetzt, als ihn die Expeditionsleitung fragte, ob er denn rechtliche Vorsorge für den Fall getroffen habe, sollte er sterben. Inzwischen hat er es getan. „Es ist ein enormes Wohlgefühl zu wissen: Alles ist geregelt“, sagt er.

Und er weiß: Dabei geht es weniger um die eigene Person, sondern mehr noch um die Menschen, die gefragt sind, wenn man selbst nichts mehr sagen kann. Sie wollen wissen, was der Wille ihrer Frau, ihres Mannes, der Mutter, des Vaters oder Freundes ist. Auch an sie sollte man denken, wenn es darum geht, frühzeitig rechtlich vorzusorgen.