Private Rentenversicherung: die 8 größten Fehler bei Ihrer Vorsorge.

Die meisten Deutschen werden mit der gesetzlichen Rente ihren Lebensstandard im Alter nicht halten können – eine bittere Wahrheit, der sich viele erst zu spät stellen. Lesen Sie, wie dramatisch die Lage wirklich ist und welche 8 Fehler Sie vermeiden sollten, um entspannt in den Ruhestand zu gehen.

Warum die gesetzliche Rente nicht ausreicht.

Sind Sie zufällig kinderloser Akademiker und genießen das Leben mit Ihrem beruflich ebenso erfolgreichen Partner? Nein? Dann sollten Sie sich ernsthaft Gedanken machen, wie Sie im Ruhestand leben wollen. Einer aktuellen Studie des Deutschen Instituts für Altersvorsorge (DIA) zufolge laufen nämlich fast alle anderen Deutschen Gefahr, im Alter ihren Lebensstandard nicht halten zu können oder sogar von Armut bedroht zu sein. So werden die heute 20- bis 65-jährigen Deutschen im Schnitt später 48,3 Prozent ihres heutigen Einkommens als Rente aus der gesetzlichen Rentenversicherung erhalten. Dabei sollte man im Alter über mindestens 60 Prozent seines letzten Einkommens verfügen, um das gewohnte Level zu halten.

„Die gesetzliche Rente wird nicht ausreichen. Wir alle wissen das“, sagt der Soziologe Professor Klaus Hurrelmann in einem Allianz-Interview zum Thema Altersvorsorge. „Und dennoch geben viele ihr Geld für Dinge aus, die in der Gegenwart oder der näheren Zukunft liegen, anstatt fürs Alter vorzusorgen.“

Soziologe

Die demografische Herausforderung.

Die sich abzeichnende Rentenkrise ist vor allem Folge der demografischen Entwicklung: Über Jahrzehnte wurden immer weniger Kinder geboren, währed die Lebenserwartung stieg. Das heißt im Klartext, dass immer weniger Menschen in die gesetzliche Rentenversicherung einzahlen, während die Zahl der Rentenbezieher wächst. Gewachsen ist dank der höheren Lebenserwartung auch die durchschnittliche Rentenbezugsdauer: Im Schnitt erhalten wir heute dank der gestiegenen Lebenserwartung fast 20 Jahre lang Rente. 1960 waren es noch weniger als zehn Jahre.

Oft übersehen wird die steigende Besteuerung gesetzlicher Renten. Mussten 2005 noch 50 Prozent der Rente versteuert werden, steigt dieser Besteuerungsanteil bis 2040 auf 100 Prozent an. Die vielfach nicht wahrgenommene Konsequenz benennt die DIA-Studie klar und deutlich: Künftige Nettorenten werden kleiner ausfallen, als die Bruttowerte aus den laufenden Rentenbescheiden versprechen. Ein zusätzlicher Unsicherheitsfaktor ist die Inflation: Je höher diese in den kommenden Jahrzehnten ausfällt, desto weniger wird man sich dereinst von der Rente leisten können.

Veränderte Arbeits- und Lebensverhältnisse schmälern Rentenversicherung.

Verschärfend kommt hinzu, dass die Arbeits- und Lebensverhältnisse unsicherer geworden sind. Gebrochene Lebensläufe gelten als Regel, nicht mehr als Ausnahme. Wer arbeitet heute noch wie seine Eltern und Großeltern 40 Jahre lang bei ein und demselben Unternehmen? Befristete Verträge – auch für Akademiker – und stagnierende Lohnniveaus schmälern bei vielen die Einzahlungen in die gesetzliche Rentenversicherung. Üppige Möglichkeiten der betrieblichen Altersvorsorge sind längst nicht mehr die Regel. „Hohe Mieten und Lebenshaltungskosten schränken zudem oftmals die Möglichkeiten privater Vorsorge ein“, sagt Uwe Geßler, Privatkundenbetreuer der HypoVereinsbank in Brunsbüttel. Mehr und mehr Menschen leben in prekären Erwerbsverhältnissen.

Ruhestand in weiter Ferne

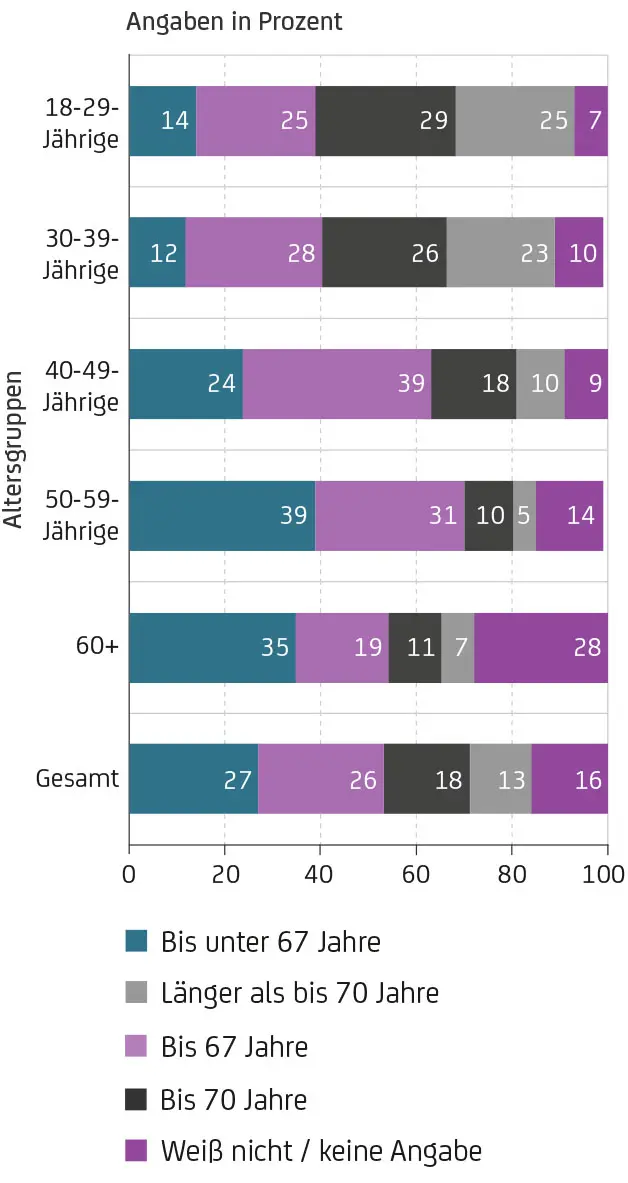

Arbeiten im achten Lebensjahrzehnt? Was für ältere Arbeitnehmer abstrus klingen mag, gehört für ein Viertel der heute 18- bis 29-Jährigen zum normalen Altersausblick. Denn: Wer länger lebt, wird auch länger arbeiten müssen. Unsere Infografik zeigt die Erwartung der Deutschen, wenn es um den Beginn ihres Ruhestands geht.

Quelle: YouGov/Statista, 09/2017

Wie die Bertelsmann-Studie zum Thema Altersarmut zeigt, trifft diese Entwicklung als Erstes die Generation der in den 1950er- und 1960er-Jahren auf die Welt gekommenen „Babyboomer“, die ab 2022 ins Rentenalter eintreten. Ihr Risiko, unter Altersarmut zu leiden, wird von derzeit 15 Prozent auf 20 Prozent im Jahr 2036 steigen.

Verdrängen statt Vorsorgen.

Angesichts dieser Realitäten, so sollte man denken, steht das Thema private Altersvorsorge vor allem bei der jüngeren Generation ganz oben auf der Agenda – mithilfe eines kompetenten Beraters und der richtigen privaten Vorsorgestrategie lässt sich schließlich prima die eigene Rentenlücke stopfen. Doch weit gefehlt! Vom Attraktivitätsgrad scheint die Altersvorsorge gleich hinter Sojaschnitzeln und Thrombosestrümpfen zu rangieren. Fällt das Stichwort Riester-Rente, denken die Meisten an einen verschmitzt dreinblickenden älteren Herrn – und stecken das Geld lieber in den Konsum, in Reisen oder Statussymbole. Später überlagern dann oft Karriere, Kinder und der Wunsch nach einer eigenen Immobilie die Gedanken an die Absicherung fürs Alter.

Der Soziologe Professor Thomas Druyen hat dieses Vogel-Strauß-Verhalten in den verschiedenen Lebensphasen untersucht und in der Studie „Drei Generationen im Gespräch – Eine Studie zum intergenerativen Zukunftsmanagement“ zusammengefasst. „Die einzelnen Generationen haben sich spezifische Verdrängungsperspektiven zurechtgelegt, um sich der zwingenden Vorsorgenotwendigkeiten und der mit dem Altern einhergehenden Gesundheitsrisiken gedanklich zu entledigen“, resümiert Druyen in einem Beitrag auf Spiegel Online.

Nicht selten, so schildert Berater Uwe Geßler, komme selbst für gut verdienende Familienväter dann das böse Erwachen mit Mitte vierzig oder gar Anfang fünfzig. „Dann bleibt zu wenig Zeit, um in Sachen Ansparen das Versäumte nachzuholen“, ergänzt der Experte. Besonders gefährdet sind nach wie vor auch Alleinerziehende und Frauen, denen trotz langer Berufstätigkeit durch Erziehungszeiten oder Teilzeitarbeit wichtige Meter auf dem langen Weg zur auskömmlichen Rente fehlen. Doch so weit muss es nicht kommen. Lesen Sie hier, welche Fehler Sie auf jeden Fall beim Thema private Altersvorsorge vermeiden sollten, damit es im Ruhestand nicht eng wird:

Frauen sind von der Vorsorgelücke besonders betroffen

Ungleiche Bezahlung, Kinder, Teilzeitarbeit oder Auszeiten betreffen Frauen meist mehr. Dies hat immer auch Auswirkungen auf die finanzielle Situation im Alter. 60 % der Frauen befürchten ihren Lebensstandard im Alter nicht halten zu können. Details zur Studie finden und die spezielle Vorsorgethematik für Frauen, finden Sie auf der Seite Finanzen für Frauen.

Diese 8 Fehler sollten Sie unbedingt vermeiden, wenn es um Ihre Altersvorsorge geht

1. Sie fangen zu spät an

Starten Sie so früh wie möglich. Wer früh, also am besten in seinen Zwanzigern, mit der privaten Altersvorsorge anfängt, der ist an die Rate gewöhnt und kann – zum Beispiel beim Anlegen in Aktienfonds – von den langfristigen Erfolgsaussichten der Anlageklasse profitieren.

2. Sie lassen sich ein Produkt aufdrängen

Nehmen Sie sich Zeit, um die richtige vorsorgestrategie zu finden. Keinesfalls sollte man sich vorschnell zu einer Anlageentscheidung überreden lassen, die möglicherweise nicht dem eigenen Naturell und den persönlichen Prioritäten entspricht.

3. Sie handeln nicht, obwohl Sie das Problem erkannt haben

Auch wenn Sie spät dran sind: Es ist nie zu spät, um Maßnahmen zu ergreifen. Haben Sie also Versäumnisse bei der eigenen Altersvorsorge erkannt, ist es höchste Zeit, einen Beratungstermin zu vereinbaren.

4. Sie streuen Ihr Geld nicht

Setzen Sie nie alles auf eine Karte. Verteilen Sie Ihr Geld auf verschiedene Anlageklassen. Damit kann das Risiko von Verlusten minimiert werden, trotzdem sind ordentliche Wertsteigerungen möglich.

5. Sie passen Ihre Anlagestrategie nicht rechtzeitig an.

Spätestens fünf Jahre vor dem geplanten Ruhestand sollte man das Vermögen für die Auszahlung der privaten Rente in Anlagen umschichten, die relativ frei von Ausfall- und Kursrisiken sind. Mögliche Inflationsverluste hat man in der Regel durch die Kursgewinne der vergangenen Jahre zigfach eingespielt. Wer nicht umschichtet, riskiert zum Beispiel, durch einen Einbruch an den Aktienmärkten kurz vor Beginn der Auszahlungsphase später auf Teile der Rente verzichten zu müssen.

6. Sie sind zu kritisch gegenüber Anlageprodukten.

Zu teuer, zu intransparent, zu unflexibel: Selbst ausgereifte und für viele Anleger bestens funktionierende Produkte sind nicht für jeden geeignet. Das sollte Sie aber nicht davon abhalten, nach gründlicher Analyse eine Entscheidung zu treffen.

7. Sie versäumen es, staatliche Förderungen zu nutzen

Zuschüsse, Steuervorteile beim Ansparen oder bei der Auszahlung – staatlich geförderte Vorsorgekonzepte wie Riester- oder Rürup-Rente bieten einige Vorteile. Von daher: Lassen Sie keine Geschenke links liegen! Prüfen Sie stattdessen mit einem Fachmann Fördermöglichkeiten, Steuervorteile und eventuelle Freibeträge.

8. Sie verzichten auf Updates

Regelmäßig sollten Sie sich mindestens die folgenden Fragen stellen: Passt die einmal getroffene private Altersvorsorge noch zu meinen Zielen und Wünschen? Sollte ich aufgrund einer neuen Marktsituation die Anlagestrategie ändern? Gibt es mittlerweile Kinder, für die ich Zulagen erhalte?

Zuletzt geändert 2024